- Forum

- Wertpapiere & Anlage

- Betreff: schöne Schwäne für ruhigen Schlaf: SWAN-A...

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

06.03.2021 18:30 - bearbeitet 06.03.2021 19:11

Liebe Tierfreunde (m/w),

bevor wir zur heutigen Empfehlungsliste mit den Schwänen kommen, auf vielfachen Wunsch ein kurzer Kommentar zur Marktlage:

Wir haben jetzt zwei sehr bewegte Börsenwochen hinter uns. Oberflächlich sieht alles gut aus, der DAX notiert in Schlagdistanz zu seinem Rekordhoch vom Mittwoch, 3. März. Eine oder zwei starke Sitzungen reichen für einen neuen Rekord. Weltweit notieren noch immer 75 Prozent aller Aktien über ihrer 200-Tage-Linie. Der Aufwärtstrend ist also gesund und wird von vielen Aktien getragen. Und doch geht es bei einzelnen Titeln, vor allem bei Technologie-Aktien, hoch her. Es besteht kein Grund zur Panik. Erst einmal handelt es sich um Gewinnmitnahmen bei Aktien, die in den letzten Monaten gut gelaufen sind. Ich selbst bin nicht ganz unschuldig daran: Profis nehmen über enge Stops etwas Risiko aus solchen Positionen. Natürlich sind vor allem auch die Modethemen der Hobbyanleger wie Impfstoff, Wasserstoff, Bitcoin oder Cannabis abgestürzt. Kein Wunder. Meine Meinung dazu kennt Ihr: Gerne mit Spielgeld mitmachen, aber seriöse Investments sind das nicht.

Außerdem hat die Börse Angst vor steigenden Zinsen, das führte zum Absturz bei sehr hoch bewerteten und stark verschuldeten Unternehmen. Die US-Notenbank sorgt sich aber weder um die Inflationsraten noch um die steigenden Anleihezinsen. Daran darf man sich durchaus orientieren. Das Ziel ist ja eine stabile Wirtschaft und Börse ohne billionenschwere Konjunkturprogramme und Mini-Zinsen. Steigende Teuerungsraten sind also erwünscht! Einen Inflationsschub mag es in diesem Jahr geben, aber er wird sich nicht langfristig fortsetzen. Anleihen sind weiterhin überhaupt keine Konkurrenz für Aktien. Nach wie vor wartet viel Bargeld am Spielfeldrand auf Korrekturen, um zu investieren. Wie gesagt, eigentlich sieht alles gut aus. Doch unter der Oberfläche brodelt es:

Man erkennt deutlich, dass die Börse sich immer mehr auf die Zeit nach Corona einstellt. Titel, die von der Pandemie profitiert haben, werden gnadenlos abgeschlachtet. Dagegen steigen Aktien aus der Reise- oder Gastronomiebranche und auch Chemie- oder Autoaktien und Zulieferer schon seit Monaten. Die steigenden Zinsen wiederum pushen Bankaktien. Ihr solltet diese Sektorrotation ernst nehmen! Jetzt ist nicht die Zeit, den Kopf in den Sand zu stecken und darauf zu warten, dass die Technologietitel sich erholen. Viele dieser Aktien rasen abwärts auf die 200-Tage-Linie zu, und da ist noch viel Platz. Einige haben den gleitenden Durchschnitt bereits krachend nach unten durchbrochen, die sind ein klarer Verkauf. Also:

Vor allem bei sehr gut gelaufenen und hoch bewerteten Tech-Aktien solltet Ihr zumindest für einen Teilbestand die Stopkurse eng nachziehen. Diese Titel werden in den kommenden Monaten den Markt nicht mehr outperformen. Natürlich nicht alles sofort verkaufen, aber es wäre dumm, untätig zuzusehen, wie Eure Gewinne der letzten Monate wie Eis in der Sonne dahinschmelzen. Und dann stellt sich natürlich die Frage, was man jetzt kaufen kann. Klar:

Anleger, die etwas Risiko vertragen können, dürfen durchaus mit begrenztem Einsatz bei Reise- oder Gastronomietiteln, in der Automobil- oder Chemiebranche oder auch bei Banken zuschlagen. Ich gehe davon aus, dass die noch längst nicht ihr Ziel erreicht haben, und Ihr habt wenigstens einen Fuß in der Türe. Als Stopkurs kann man sicherheitshalber den Bereich der jeweiligen 200-Tage-Linie vormerken. Aber das sollte nicht das Fundament Eures Depots sein. Als Basisinvestments eignen sich weiterhin Aktien am besten, die auch jetzt immer noch in einem langfristigen Aufwärtstrend liegen. Konkret:

In solch unruhigen Zeiten will man Titel im Depot haben, die etwas die Nerven schonen. SWAN-Aktien -- sleep well at night! Ich habe für Euch in meiner Datenbank die schönsten Schwäne für ruhigen Schlaf gesucht und mal wieder eine sehr langfristige Analyse gemacht. Die folgende Liste enthält Aktien, die einerseits mindestens 15 Jahre am Markt notieren (mindestens 400 untersuchte Zeiträume) und von den analysierten Zeiträumen höchstens 5 Prozent negative Phasen hatten. Das sind Aktien, mit denen man mit hoher Wahrscheinlichkeit Gewinne macht, egal wann man ein- oder aussteigt. Andererseits sollen die Aktien aktuell über der 200-Tage-Linie, also in einem intakten Aufwärtstrend liegen (RSL mindestens 105 Prozent). Nur 32 Aktien weltweit schaffen das:

WKN Name Perform. Zeitr. RSL

--------------------------------------------------------

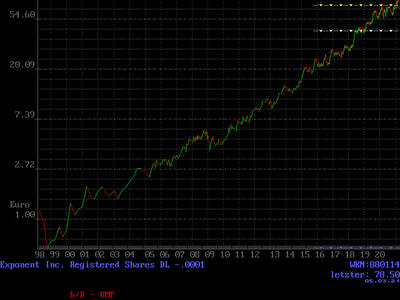

880114 Exponent Inc. Regist 27.96% p.a. 1.90% 114

908668 AMETEK Inc. Register 18.62% p.a. 2.14% 112

877480 Lotus Bakeries S.A. 31.03% p.a. 2.18% 130

888210 IDEXX Laboratories I 31.55% p.a. 2.35% 120

886670 Hermes International 20.76% p.a. 3.21% 113

A1138D Tencent Holdings Ltd 48.22% p.a. 3.22% 117

923655 Old Dominion Freight 31.20% p.a. 3.36% 111

890447 Mayr-Melnhof Karton 13.23% p.a. 3.90% 119

877444 IDEX Corp. Registere 17.13% p.a. 3.94% 105

861568 Toro Co. Registered 20.57% p.a. 3.98% 116

927994 ABN Amro AMEX Defens 18.65% p.a. 4.03% 112

886413 AptarGroup Inc. Regi 12.41% p.a. 4.10% 106

A14Y6F Alphabet Inc. Reg. S 30.11% p.a. 4.14% 126

865985 APPLE COMPUTER INC. 33.23% p.a. 4.18% 105

A2JNV8 Sika AG Namens-Aktie 23.54% p.a. 4.18% 110

855950 Parker-Hannifin Corp 24.17% p.a. 4.18% 127

850866 John Deere & Co. Reg 25.44% p.a. 4.18% 148

A0HL4U Shenzhou Intl Group 52.99% p.a. 4.19% 124

547030 CTS EVENTIM AG Inhab 28.43% p.a. 4.20% 129

501822 NetEase Inc. Reg.Shs 41.97% p.a. 4.28% 109

A2AJP8 NIBE Industrier AB N 30.33% p.a. 4.36% 112

A0Q4K4 Activision Blizzard 24.55% p.a. 4.37% 109

864952 Stryker Corp. Regist 14.81% p.a. 4.45% 108

969420 DOW JONES INDUSTRIAL 8.48% p.a. 4.45% 111

A2P8B7 Davide Campari-Milan 16.65% p.a. 4.55% 108

855471 ITOCHU Corp. Registe 19.13% p.a. 4.71% 119

846741 MDAX MID CAP-DAX (PE 11.45% p.a. 4.72% 108

A0F657 LEM HOLDING SA Namen 23.19% p.a. 4.81% 110

885365 Hunt (J.B.) Transpor 19.78% p.a. 4.87% 110

897879 Canadian National Ra 14.87% p.a. 4.95% 106

853292 LVMH MOET HENN. L. V 17.45% p.a. 4.95% 118

881823 Samsung Electronics 28.04% p.a. 4.95% 126

866993 NIKE Inc. Registered 17.45% p.a. 4.99% 107

907928 Esker S.A. Actions P 44.82% p.a. 4.99% 118

--------------------------------------------------------

EDIA 0 0000 0400 C1 DTZ 06.03.2021 03:08

RSL = relative Stärke nach Levy = Verhältnis des Kurses zu von seinem Durchschnitt der letzten 200 Handelstage; Werte über 100 Prozent weisen auf einen Aufwärtstrend hin; Aktien mit RSL über ca. 150 Prozent gelten als überhitzt.

Erstaunlich ist, dass ausgerechnet CTS Eventim in der Liste auftaucht, wo doch Konzertveranstalter und Eintrittskartenverkäufer sehr unter der Pandemie leiden. Doch man sieht an der Entwicklung der Aktie seit März 2020, dass das Unternehmen offenbar auch auf solche Katastrophen gut vorbereitet ist. Ebenfalls überrascht bin ich, dass der altehrwürdige Dow-Jones-Index und unser deutscher MDAX die Kriterien erfüllen. Beide sind über Indexzertifikate oder ETF investierbar; ich würde aufgrund der seltsamen Berechnungsmethode den Dow Jones aber meiden und stattdessen lieber einen ETF auf den viel breiteren MSCI World (8 Prozent negative Zeiträume) oder den S&P 500 (7 Prozent, ebenfalls nicht viel) kaufen. Indes:

Auf Platz 1 steht die Aktie von Exponent, ein amerikanisches Beratungsunternehmen, das u.a. für die Versicherungsbranche tätig ist, Risikoanalyse betreibt und beispielsweise Unfälle untersucht. Der Chart seit 1999 ist einfach nur ein Traum, siehe hier. Mit solchen Aktien verdient man an der Börse richtig viel Geld. Und Ihr seht: in den letzten 20 Jahren musste man sich schon sehr anstrengen, wenn man mit der Exponent-Aktie Verlust machen wollte. Das bei einer durchschnittlichen Rendite von unglaublichen 28 Prozent pro Jahr -- rein rechnerisch eine Verdopplung alle drei Jahre! Ein wunderschöner SWAN -- eine Aktie, die man sich in das Depot oder sogar unter das Kopfkissen legt und dann gut schläft.

Also: bei gut gelaufenen Aktien die Stopkurse für einen Teilbestand eng nachziehen. Wenn dann verkauft wird, investiert Ihr das Geld in SWAN-Aktien oder auch selektiv in Titel, die aktuell steigen.

Viel Erfolg, and sleep well at night!

Herzliche Grüße aus einem sonnigen, aber eiskalten München

nmh-Team

So ein Beitrag ist immer eine Teamarbeit. In diesem Fall geht ein herzliches Dankeschön nach Dresden, wo @ehemaliger Nutzer den obigen Text redaktionell bearbeitet hat. Danke, dass Du einige schwerst verständliche Schachtelsätze, die gelegentlich aus meiner Edelfeder, für die ich mich ja halte, wobei andere Leute freilich durchaus auch anderer Meinung sind, was auch zulässig und sogar wichtig ist, denn nur durch solch konstruktive Kritik gelingt es mir im Ansatz, meine Texte so zu schreiben, dass diejenigen, die sie lesen, sie gerne lesen, fließen und bei denen ein Nebensatz, der ja auch durchaus wichtige Informationen, die für die Lesenden relevant sein können, je nachdem, welche Strategie sie verfolgen, also die Lesenden, nicht die Nebensätze und auch nicht die Strategien, den anderen jagt, so dass man wirklich nur noch mit allergrößter Mühe und einer Aufmerksamkeitsspanne, die die jungen Menschen heutzutage ja gar nicht mehr haben, gekürzt und entschärft hast, und dass Du einige besonders grobe und arrogante Beleidigungen gegen meine lieben Leser gestrichen hast! Aber wer sein Depot wirklich nur mit Cannabis-Aktien oder Wasser- oder Impfstoff-Papieren oder Bitcoin oder was auch immer das Schmierblatt aus Kulmbach gerade empfiehlt füllt, verdient es, von mir beschimpft, ja beleidigt und niedergetrampelt zu werden.

Gelöst! Gzum hilfreichen Beitrag.

- Labels:

-

Aktien

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

19.03.2021 11:45 - bearbeitet 19.03.2021 11:47

@nmh schrieb:

Richtig! Wir simulieren mehrere hundert Ein- und Ausstiegsszenarien zu bestimmten festgelegten Zeitpunkten. Der jüngste Zeitpunkt liegt 14 Tage in der Vergangenheit, der älteste 25 Jahre. Die Zeitpunkte werden paarweise nach dem Motto "jeder mit jedem" verknüpft. Je niedriger der Wert "negative Zeiträume" ist, desto weniger ist das Markttiming bei der Aktie von Bedeutung. Das Verfahren ist hier genauer erklärt (bitte die ersten beiden Beiträge in diesem Thread lesen), wobei mein System heute wesentlich mehr Zeiträume analysiert als damals im Juli 2017.

nmh

Ich liiiieebe Zahlenspielereien und systematische Vergleiche. Je mehr, desto besser.

Die Gefahr ist natürlich immer da, dass man auf einen Vertreter (m,w,d) der genauen Gegenthese stößt, nämlich dass die Vergangenheit für die Zukunft völlig irrelevant sei und es nur auf die momentane Aufstellung ankäme.

Denn fünf Typen die permanent würfeln hätten genauso Ausschläge (also nicht nur an der Wurfhand).

Für so was ist es immer gut einen Back-to-the-past-and-look-into-the-previous-future™ Stresstest zu unterziehen.

Würde der Algorithmus Bestand zeigen, wenn man 1 Jahr zurückblickt und vom damaligen Status Quo die Prognosen mit damaligen Zukunft bis heute vergliche?

Sozusagen Previous-Reality-Benchmarking™™ . Könnte man für alle Aktien und 50 verschiedene Vergangenheiten mit jeweils 50 verschiedenen Zeiträumen machen. ![]()

Dann würden wieder um München herum die Lichter flackern und die CIA in irgendeinem unscheinbaren Wohngebiet abnorme Energieverbräuche feststellen und einen Trupp Marines schicken.

Back to the future!

🕓 🕒 🕑 🕐

hx.

19.03.2021 12:58 - bearbeitet 19.03.2021 13:03

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

19.03.2021 12:58 - bearbeitet 19.03.2021 13:03

Es scheint meinerseits tatsächlich ein Missverständnis bezüglich der negative Zeiträume vorzuliegen.

@maddin808 ich habe einfach die letzten 4000 Kurse eingepflegt und zu diesen den jeweiligen GD200 berechnet. Dann die jeweilige Abweichung von Kurs zu GD200 berechnet und dazu wiederum die gesamte Anzahl an positiven und negative Abweichungen berechnet.

Hier die gwünschte Auswertung. Wie immer nur so gut wie die Daten die mir zur Verfügung stehen. Mögliche Rechenfehler sind ebenfalls nicht ausgeschlossen.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.03.2021 13:03

@ehemaliger Nutzer "einfach" 😄 Super, vielen Dank!

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.03.2021 13:49

Sorry dass ich eure Listenunterhaltung unterbreche aber kurze Zwischenfrage zum Thema Marktentwicklung und dann bin ich auch schon wieder weg 🙂

Bei Tech Aktien soll man jetzt ja genauer hinschauen... wie steht es mit Tech ETF´s bzw. Sparpläne auf diese ETF aus?

Habe einen laufen mit sehr guten Gewinnen momentan, läuft auch der Sparplan drauf. Sollte ich mich hier Teils gewinne mitnehmen und mich anderweitig umschauen (sparplan bleibt erhalten).

Oder kann man bei ETF sagen "lass laufen wenn längerfristig geplant" ?!?

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.03.2021 14:08

@OliStylez schrieb:Oder kann man bei ETF sagen "lass laufen wenn längerfristig geplant" ?!?

Du hast Dir die Antwort auf Deine Frage selbst gegeben ![]()

Freu Dich dass Du aktuell pro Sparrate mehr ETF-Anteile bekommst. ![]()

Grüße,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.03.2021 14:25

Kurze Bemerkung zu den erwähnten Tech ETF's dann bin ich auch schon wieder weg, obwohl ich ebenfalls von solchen "Zahlenspielen" durchaus angetan bin, derzeit aber noch gar nicht weiss inwieweit diese nützlich sind und ich sie für mich anwenden kann. @OliStylez : Die Technologie Branche/Unternehmen verschwinden ja nicht von der Bildfläche und werden auch zukünftig weiter wachsen, wenn auch nicht in dem Tempo der letzten Jahre.

Allgemein schwächt sich das Wachstum bei Unternehmen ab einer gewissen Größe, wenn diese von Wachstum auf Value umschwenken, wenn der Fokus dann mehr Richtung Gewinn geht.

Es kommen aber immer wieder neue Unternehmen dazu, manche verschwinden oder werden Übernommen usw.

Deswegen die komplette Branche abzuschreiben ist grundsätzlich verkehrt.

Ich denke das die Tech's auch weiterhin eine gewisse Rolle spielen und auch in Zukunft eine gute Performance aufweisen.

Wenn langfristig ausgelegt dann die ETF's laufen lassen, ebenso ev. Sparpläne. Wenn sie jetzt ein, zwei oder auch mehr Jahre dahindümpeln einfach sich freuen auf die günstigen Einstiegspreise, der nächste Schwung nach oben kommt bestimmt, man weiß halt eben nicht wann …

Das bezieht sich explizit auf ETF's und nicht auf Einzelwerte, da sollte man wirklich vorsichtig sein.

gruss ae

gruss ae

>>> Meine Glaskugel funktioniert, ist geputzt und auf dem neuesten Stand der Technik

>>>> Leider weigert sie sich konsequent, mit mir zu reden

19.03.2021 14:56 - bearbeitet 19.03.2021 15:43

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

19.03.2021 14:56 - bearbeitet 19.03.2021 15:43

Kurze Zwischenmeldung: Mein Kauf von IGE & XAO (WKN 905801) gestern in Paris (9 Stück) hat wunderbar funktioniert. Zwar drei Teilausführungen, aber es hat insgesamt nur knapp 16 Euro Gebühren gekostet, weil comdirect die Provision nur einmal berechnet hat -- allerdings zu einem viel besseren Kurs als in Berlin oder gar L&S. Wobei aktuell auch bei L&S der Spread mit 3,6% noch zivil ist. Aber ich empfehle Euch trotzdem, direkt in Paris zu kaufen.

@marcus_mit_c : Die IGE-Aktie sicherst Du bitte mit einem Stopkurs im Bereich zwischen 150 und 155 Euro ab.

@OliStylez : Das kommt darauf an, wie breit Dein "Tech ETF" aufgestellt ist. Wenn da nur fünf Aktien (FAANG oder "Best of Wasserstoff" oder "Best of Cannabis" oder "Best of Impfstoff" oder ähnlicher Unsinn) drin sind, gilt, was ich oben geschrieben habe. Wenn es aber ein breiter ETF z.B. auf den Nasdaq ist, dann kannst Du den einfach normal weiter besparen und (wie alle breiten ETF) ohne Stopkurs laufen lassen. Viel Erfolg! Ich habe übrigens gestern ein Turbozertifikat auf den Nasdaq 100 gekauft (WKN PZ5JL7, Vorsicht: sehr riskant!). Stopkurs: 42 Euro.

@haxo : Das sind keineswegs nur "Zahlenspielereien". Unter Profis ist unumstritten, dass Trends an der Börse mit größerer Wahrscheinlichkeit fortgesetzt als beendet werden. Meine Aufgabe ist es, für die Community (also für Euch!) Aktien zu finden, die seit Jahrzehnten (!) in einem schönen (!) Aufwärtstrend liegen. Eine Aktie wie Exponent, die seit über 20 Jahren (!!!) wie am Schnürchen gezogen aufwärts läuft (mit 26 Prozent plus pro Jahr), wird nicht nach unten drehen, nur weil Du jetzt einsteigst. Solche Aktien findet man aber nur mit massiver Computerunterstützung. Oder ausnahmsweise mit der freundlichen Hilfe von @Thorsten_ . Mehr steckt nicht hinter den "Zahlenspielereien".

@Filou_san : Wenn Du an Aktien wie Alibaba zu lange festhälst, besteht die Gefahr, dass Du Dir eine Depot- und Spaßbremse installierst. Totes Kapital. Bitte für Alibaba einen Stopkurs im Bereich um 182 Euro vormerken und das Geld lieber in ein Papier stecken, das auch weiterhin steigt. Ähnliches gilt (leider!!!!) für Church & Dwight und andere Basiskonsum- und Lebensmittelwerte. Wir wollen an der Börse Geld verdienen, und das gelingt uns nicht mit der Einstellung "Ach was, die wird schon irgendwann wieder steigen". Eine klare Handlungsempfehlung für Church habe ich in meinem Beitrag weiter oben am 16.03.2021 um 18:18 gegeben. Bitte nachlesen.

Schönes Wochenende aus einem sonnig-kalten München an alle, die das hier lesen müssen

nmh

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.03.2021 17:40

Hallo @nmh

Hast du mittlerweile schon weitere Infos zu ChemoMetec AS? Ich beobachte sie, seit du sie erwähnt hattest...

VG

Isi

"Einer Straßenbahn und einer Aktie darf man nie nachlaufen. Nur Geduld. Die Nächste (Einstiegsgelegenheit) kommt mit Sicherheit!“ -Kostolany-

19.03.2021 18:07 - bearbeitet 19.03.2021 18:08

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

19.03.2021 18:07 - bearbeitet 19.03.2021 18:08

@isi1969 schrieb:Hallo @nmh

Hast du mittlerweile schon weitere Infos zu ChemoMetec AS? Ich beobachte sie, seit du sie erwähnt hattest...

VG

Isi

Hmmm ...

nmh hat diesen Wert aufgrund der des Charts erwähnt, er hat auch erwähnt dass er mit Stopp 58€ gekauft hat und gute Nerven Voraussetzung sind.

Da muss jeder für sich entscheiden...

Ich vermute dass er kaum sagen wird: kaufen!

gruss ae

>>> Meine Glaskugel funktioniert, ist geputzt und auf dem neuesten Stand der Technik

>>>> Leider weigert sie sich konsequent, mit mir zu reden

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

19.03.2021 19:05 - bearbeitet 19.03.2021 19:09

@ae : Da kennste mich aber schlecht. Ich gebe klare, pragmatische Empfehlungen. Denn wenn ich unverbindlich herumeiere, haben meine Leser (m/w) nix davon. Die Entscheidung trifft natürlich jeder auf eigene Verantwortung. Also:

@isi1969 : Chemometec ist ein klarer Kauf, aber nur für Anleger mit Nerven wie breite Nudeln. Bitte wie immer vor dem Kauf erst einen Stopkurs festlegen und dann basierend darauf die Stückzahl berechnen (Money-Management-Formel). Ein konservativer Stopkurs liegt erst bei etwa 52 bis 56 Euro, etwas kurzfristigere Trader dürfen einen Stopkurs bei 67 bis 68 Euro installieren. Wer maximal 250 Euro verlieren will, darf zum aktuellen Kurs von etwa 76 Euro also höchtens 12 Stücke kaufen. Euer Einsatz dann: 925 Euro. Und das denkt mein Computer über die Aktie:

letzter Kurs: 74,70 EUR am 18.03.21 WKN: A0MS80

Performance: 74,02% (200 Tage)

Volatilitaet: 42,11%: stark erhoeht

Abweichung vom perfekt linearen Kurs: durchschn. 11,89%

maximal 55,72% am 11.02.21

maximaler Drawdown total: 88,21% (04.03.08 - 27.12.12)

maximaler Drawdown letzte 200 Tage: 22,25%

200-Tage Linie: 59,83 (Vortag: 59,68)

Kurs oberhalb der steigenden 200-Tage-Linie: doppelt positiv

relative Staerke (Levy, 200-Tage): 124,84%: gut

200-Tage Tief: 41,31 am 15.06.20 Position: 2,51%

200-Tage Hoch: 88,48 am 12.02.21 Position: 87,94%

Trendqualitaet: 92,71% exzellent

200-Tage Zeitraum: 08.06.20 bis 18.03.21

Rosenheim-Parameter, 10 Jahre: (letzter Ultimo-Schlusskurs: 76,50 EUR)

Rendite p.a. = 60,24% exzellent Verdopplung alle 18 Monate

Kursperspekt. 5 Jah. = 440,12% = 403,47 EUR

Kursperspekt. 10 Jah. = 2817,34% = 2179,25 EUR

Kursperspekt. 20 Jah. =85008,81% = 63576,28 EUR

Gewinn-Konstanz = 85,63% OK

gewicht.durchsch.Verl.= 9,09%

Verlust-Ratio = 3,67 sehr stark erhoeht, extrem schlecht

Chance-Risiko-Verhae. = 16,44 gut

Viel Erfolg!

nmh

- Betreff: Sondervermögen in Off-Topic

- Rettet den „ALTEN“ Java ProTrader ex Trader Matrix (R) in Wertpapiere & Anlage

- Gutschrift von Solstice Advanced Materials nach Honeywell Abspaltung in Wertpapiere & Anlage

- Echtzeitüberweisung per FinTS wird trotz Fehlermeldung ausgeführt in Konto, Depot & Karte

- Junior-Depot - kompliziert² in Anregungen