- Forum

- Wertpapiere & Anlage

- Investieren in disruptive Innovationen - was hat d...

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

Investieren in disruptive Innovationen - was hat der Markt zu bieten? #ARK #ScottishMortgage #10xDNA

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

13.09.2021 22:48 - bearbeitet 13.09.2021 23:04

Ich hatte kürzlich im Thread Sterneliste für Vorsichtige: herbstliche Gewinneraktien scherzhaft angeregt, ob wir uns nicht irgendwo zum Lästern über den Thelen-Fonds treffen wollen. Aber das ist natürlich gar nicht mein Ding. Wenn, dann möchte ich mich fundiert darüber austauschen und sicher sein, dass wir ein ähnliches Verständnis von der Materie haben. Daher gibt’s hier ein Standardwerk zu diesem interessanten Feld des Investment in disruptive Innovation.

Kurz vorab: Was ich gar nicht will ist zu erörtern, warum ihr unbedingt in Fonds investieren müsst, die für euch eine Auswahl chancenreicher Aktien treffen. Ihr müsst es nicht. Mir erscheint es aber ganz clever, einen gewissen Teil des Portfolios abseits vom S&P 500 laufen zu haben. Um gleich mit der bekanntesten Protagonistin anzufangen: Cathie Wood sagt ungefähr: “50% of the S&P 500 is at risk” Innovationen zu verschlafen und am Ende ohne ausreichende Weiterentwicklung dazustehen, während einem die guten Unternehmen mit sinkenden Kosten und steileren Innovationskurven den Mart wegnehmen. Das heißt nicht, dass der S&P 500 um 50% fällt, sondern nur, dass mehr Gurken drin stecken, als man bisher sieht.

Kann so sein und werden, muss es aber nicht. Wird von Wood allerdings glaubhaft untermauert und die Annahmen zu anstehenden Innovationen, Wright’s Law (ich habe zu Anfang immer Rightslaw verstanden und dachte, das wäre so etwas wie Coleslaw) und den Folgen für die Wirtschaft klingen alle sehr einleuchtend.

Also schreibe ich hie einige Worte zu den für mich relevanten Investments auf dem Sektor. Das sind:

ARK Innovation

ARK Invest ist eine von Cathie Woods geführte Investmentfirma, die 2014 gegründet wurde und ETFs betreibt. Darunter sind sechs aktiv handelnde ETFs und zwei Index-ETFs.

Worum geht es bei ARK? Es geht erstmal um Cathie Wood. Sie ist Gründerin und Chef-Investorin und hat mit ihrem Team eine Anzahl Technologien identifiziert, die durch ihre Innovationskraft Disruptionen in unterschiedlichsten Branchen auslösen werden. Das Team bei ARK analysiert Unternehmen, die solche Technologien entwickeln und wählt so die nach ihrem Ermessen wichtigsten Unternehmen aus.

Der ARK Innovation (kurz ARKK - das ist der Börsenticker. In den USA benutzt man diese Ticker als Kürzel) ist, wie die meisten wissen, der Flagship-ETF von ARK, in dem sich das Best-Of der Spezial-ETFs für Automatisierung, 3D-Druck, Next Generation Internet, Genomics und Fintech (neuerdings außerdem Space Exploration) finden.

Cathie Wood hat 2020 die Früchte jahrelanger, harter Arbeit und Ihrer Überzeugungskäufe geerntet und weit über 100% Wertsteigerung hingelegt. Das hat Wood viel Respekt, aber auch Neid und Kritik eingebracht. Nach fundierter Kritik sucht man allerdings lange. Die beschränkt sich meist eher auf die bloße Annahme, dass das ja alles übertrieben sei, die gehaltenen Aktien viel zu teuer und es eine bessere Idee sein, eine Short-Strategie “gegen” ARK zu fahren. Vieles sieht mir auch nach gekränktem Chauvinismus aus.

Informationsleistug & Transparenz sind große Stärken von ARK.

Handelstäglich schickt der ARK Trading Desk eine Mail mit den Käufen und Verkäufen des Tages an alle, die diese Mails hier abonnieren.

Wöchentlich kommt eine Mail mit Stock Commentaries (Abo) zu den Werten aus dem ARK-Universum, die sich mehr als 15% raus oder runter bewegt haben mit sinnigen Zusammenfassungen, wie “Blade, an urban air mobility platform, appreciated 18% on Thursday after JP Morgan initiated coverage on the stock with an overweight rating and a $16 price target. Blade also acquired Trinity Air Medical, an organ logistics and transportation company, for $23 million.” Das ist oft sehr informativ und gut zusammengefasst.

Im ARK Disrupt Newsletter (Abo) berichten die Fachanalysten zu einzelnen Themen. Da kann oder will man nicht immer folgen, aber er bietet immer wieder Gelegenheit, sich von der Recherchekompetenz der Analysten zu überzeugen. Die stecken wirklich tief drin in den Themen.

Dann gibt es noch den Podcast, Webinare und Woods’ Marktanalyse auf Youtube, in der sie zeigt, dass sie auch von den trockeneren Themen wie Fiskalpolitik, Arbeitsmarktdaten etc. viel versteht. Dort hat sie z.B. frühzeitig (ich glaube Ende 2020) darauf hingewiesen, dass eine Sektorotation wahrscheinlich und Zeichen eines gesunden Bullenmarktes sind (“Bullmarket is broadening out”).

Das alles bewältigt ein sehr überschaubar kleines Unternehmen.

Aktives Trading

Der ARKK ist ein aktiv gehandelter ETF. Für viele ein Widerspruch, doch die Form oder Hülle des ETF sagt nichts darüber aus, ob die zusammenstellung einem Index folgt oder aktiv gehandelt wird. ARK handelt börsentäglich. So soll die Volatilität der gehandelten Aktien zum Vorteil genutzt werden. Indem durch Umschichtung zwischen den Positionen Dips gekauft werden und kurzfristig überkaufte Aktien verkauft werden, sollen zusätzlich zum langfristigen Wachstum auch kurzfristige Gewinne erzielt werden. Das erzeugt allerdings Kosten für den ETF-Anbieter, die wir al Anleger tragen. Die TER des ARKK liegt bei 0,75%.

Wood sagt sinngemäß, dass auf der kleinen Zeitskala die Volatilität dein Freund ist ist, wenn du Unternehmen aus Überzeugung hältst und Kursrücksetzer für Käufe nutzt, anstatt gleitenden Durchschnitten zu folgen. Gleichwohl ist ihr natürlich klar, dass man sich auf der großen Zeitskala, also langfristig dem Markt nicht entziehen kann und die eigenen Investitionen nur dann gut sind, wenn auch andere sie irgendwann kaufen.

High Conviction - Überzeugung ist für diesen Investmentstil enorm wichtig.

Wood sagt: sinngemäß “Kurzfristige Effekte von Innovationen werden weithin überschätzt und langfristige Effekte werden unterschätzt.” Langfristige Investoren, die richtig liegen und geduldig sind werden also in hohem Maße belohnt.

Ihre Erläuterungen auf diesem Gebiet sind für mich sehr überzeugend, aber ich will sie hier nicht zitieren. In den oben genannten Quellen findet ihr reichlich Inhalte dazu.

Handelbarkeit

Aus regulatorischen Gründen sind die ETFs von ARK für Endkunden in Europa leider nicht handelbar. Ich bitte euch auf öffentliches Tippgeben, bei welchem Broker doch noch Käufe durchgeführt werden können, zu verzichten. Ich hatte sie im Herbst 2020 noch kaufen können. Kurz danach gingen Diskussionen los und auch mein Zweitbroker hat sie dann von der Speisekarte genommen.

Scottish Mortgage Investment Trust

Scottish Mortgage gibt es seit kurz nach den Kreuzzügen. Dieser junge Herr hatte Scottish Mortgage irgendwann mal in einem Video als Alternative zu ARK genannt. Nicht, dass ich mir sämtliche Pension Craft Videos ansehen würde (besseres zu tun) aber ich stolperte irgendwie darüber. Vorweg: Anders, als der Name es vermuten lässt, hat der Trust mit Hypotheken überhaupt nichts zu tun.

Seit einiger Zeit fahren sie einen High Conviction-Ansatz, der sich für sie, wie auch für ARK, in 2020 kräftig ausgezahlt hat. Scottish Mortgage will Unternehmen finden, die in einem Zeitraum von fünf Jahren signifikantes Wachstum erreichen. Es zählt also kein stabiles Kurswachstum ab heute sondern hohe Chancen für ein Langzeit Invest.

Dabei konzentrieren sie sich nicht dezidiert auf eine Anzahl von Schlüsseltechnologien, wie ARK es tut, sondern sie betrachten verschiedene Sektoren und suchen dort nach Unternehmen, die ihre Kriterien erfüllen.

Anders als ARK haben sie ein sehr geringes turnover. Sie traden also nicht hin-und-her. Sie bauen zwar mal eine Position auf oder Ab. Kürzlich haben sie z.B. Amazon abgebaut, da sie einfach schon extrem lang investiert sind, die Position sehr groß wurde und das implizierte Wachstum nicht mehr den Ansprüchen genügt.

So kommen sie auf eine TER von ca. 0,36% oder so. Schwankt immer etwas um den Bereich herum. Damit sind die Kosten etwa halb so hoch, wie beim ARK, wo sie bei 0,75% liegen.

Ein wichtiger Effekt des geringen Turnover ist aber auch das Vertrauen, das sie am Markt genießen. Sie sind als Investoren sehr treu und denken langfristig. Da macht es nichts, wenn die Quartalsergebnisse mal nicht der Planung entsprechen. Das ist gut für die Gründer. Sie haben dann treue Investoren, die auch als Mentoren agieren.

Ein Trust ist kein Fonds

Ich bin kein Fachmann aber ich habe es so verstanden. Ein Trust kann nicht wie ein ETF auf einen Creation/Redemption-Prozess zurückgreifen, anhand dessen quasi beliebig viele Fondsanteile ausgegeben werden können. Ein Trust hat bis auf Weiteres eine feste Anzahl Papiere, die ausgegeben werden. Dafür kann er aber alles Mögliche enthalten.

Die Besonderheit des Scottish Mortgage ist in diesem Vergleich, dass er auch Private Equity hält. Bei vielen später erfolgreichen Aktien waren sie lange vor dem IPO als frühe Investoren dabei und hatten langfristig sehr viel Spaß am Aktienerfolg der Unternehmen.

Aktuell investiert man mit Scottish Mortgage z.b. in Space-X und hat z.B. pre-IPO in Bytedance investiert. Hier die Liste aller Holdings.

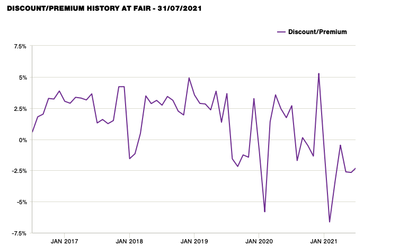

Nach meinem Verständnis ist dieses vergleichsweise starre Konstrukt dafür verantwortlich, dass der Kurs der Aktie manchmal recht weit vom NAV abweicht. Das kann Vor- aber auch Nachteil sein.

Die Transparenz ist sehr hoch und die Informationen, die Baillie Gifford (die Fondsgesellschaft dahinter) herausgeben, sind mitunter hochspannend. Von neuen Assets erfahre ich zwar nicht handelstäglich, aber immerhin mit etwas mehr als einem Monat Verspätung in einem Bericht. Es ist jetzt fast Mitte September und die neuesten Informationen sind vom 31. Juli.

Es wird viel über Recherchen und Einschätzungen kommuniziert. Interessant finde ich die Short Briefings on Long Term Thinking. Hier verschwimmen die Grenzen zwischen Scottish Mortgage und den anderen Trusts und Fonds von Baillie Gifford.

Baillie Gifford haben nämlich eine ganze Anzahl weiterer Trusts & Fonds und der Scottish Mortgage ist so etwas wie der Flagship-Trust (analog zum ARKK, wenn man so will). Aber dazu später mehr.

Wer ist denn hier die Cathie?

Der Trust wird chefmäßig von zwei Herren geführt. Das sind James Anderson und Tom Slater. Anderson tritt demnächst ab und hat seinen Abgang anscheinend gut vorbereitet. Sein jüngerer Kollege Slater übernimmt seit einiger Zeit die Öffentlichkeitsarbeit und der Nachfolger von Anderson steht seit längerem fest (Lawrence Burns heißt der Herr). Insgesamt wirken die Damen und Herren, die bei bei Baillie Gifford sie diversen Trusts & Fonds managen offen und dynamisch, andererseits aber auch sehr strikt. Man (der Autor) hat hier den Eindruck, dass einzelne Köpfe sehr wichtig sind, man sich um Nachfolger aber keine Sorgen machen muss und die Firmenkultur stimmt.

Handelbarkeit

Geht so. Ein Trust wird auch als alternativer Fonds bezeichnet. Hier und da ist er handelbar.

Bei unserer codi ist der Trust leider nicht handelbar. Bei anderen Brokern kann man aber schon mal Glück haben. Vielleicht habt ihr ja den einen oder anderen Tipp. Und dann hat das Teil noch einen recht großen Spread, was dem Langzeitanleger allerdings egal ist.

Es gibt zudem auch sinnvolle Alternativen zum trust. Einige Fonds von Baillie Gifford sind über die codi (und natürlich auch anderswo) handelbar. Und beispielsweise ist eine Kombination aus dem Worldwide Positive Change Funds und dem Long Term Global Growth (oder auch nur einer von beiden) ist ein taugliches Substitut. Nur opfert ihr leider das Private Equity. Also kein Space-X im Fonds. Die Kosten sind etwas höher, als beim Trust, aber noch unter denen, die ARK aufruft.

Lyxor MSCI Disruptive Technologies ESG ETF

Lyxor hat im März 2020 einen ETF aufgelegt, der sich ebenfalls dem Thema disruptive Innovation widmet. Der ETF folgt dem ‘MSCI ACWI IMI Disruptive Technology ESG Filtered Net Total Return Index’. Der Index erfasst Unternehmen (derzeit 186) aus ähnlichen Bereichen, wie ARK. Also 3D-Druck, Automation, Fintech usw. Man setzt auf die automatische Erkennung von Schlüsselwörtern, statt auf tiefe Recherche und man analysiert automatisiert, wie hoch wohl der Anteil vom Unternehmensumsatz an disruptiven Technologien ist. Hier agiert unsere liebe MSCI also hoch automatisiert. Nicht ohne Grund ist MSCI hoch profitabel und in etlichen Sternelisten enthalten. @Zilch kann uns sicher sagen, in wie vielen genau.

Es sind sehr viele Positionen bei einem geringen Gefälle der Gewichtung. Das zeigt sich auch in einer vergleichsweise geringen Volatilität des ETF ggü. den beiden oben genannten Vehikeln.

Die Kosten liegen bei 0,45% und der ETF ist aktuell ein Top Preis ETF und wurde von @digitus in diesem Rosinenpicker-Beitrag gefeatured.

10xDNA

Hier halte ich mich jetzt zu 90% zurück, da die Geschichte ziemlich neu ist und ich den Veranstalter nicht kenne. Aber ich verstehe es als marketinggetriebenes Produkt. Das ist nicht unbedingt abwertend zu verstehen. Marketing ist die Ausrichtung des Unternehmens auf den Markt. Der Markt bietet großes Interesse an diesem Sektor und für Thelen tut sich eine Marktlücke auf, denn die Originals von ARK und Scottish Mortgage sind eben nur eingeschränkt handelbar.

Venture Capital meets public market

Das Marketing des Fonds bezieht sich auf zwei Dinge. Zum einen auf die anstehenden Disruptionen und das Investment in innovative Unternehmen. Zum anderen auf die Person Frank Thelen und die Aussage ist, dass mit den Kenntnissen und Erfahrungen eines erfolgreichen Venture Kapitalisten nun ein Fonds für disruptive Innovationen betrieben werden soll.

Die Kompetenzen eines Venture-Kapitalgebers können sich mit denen eines guten Fondsmanagers überschneiden. Siehe Scottish Mortgage. Es ist aber etwas etwas anderes, ob ich ein Startup dahingehend beurteile, ob die mit irgendeinem Konzept eine Wertsteigerung ihres Unternehmens in ein paar Jahren hinlegen können und ich gewinnbringend verkaufen kann vs. Analyse komplexer technologischer und gesellschaftlicher Sachverhalte und des Marktes. Hier kann Thelen meiner Einschätzung nach nur scheinbar auf seine Vorerfahrung aufbauen.

Das Personal möchte ich (noch) nicht beurteilen. Zumindest war die Art, wie Frank Thelen in irgendeiner Ankündigung von “einem echten Physiker” und anderen sprach irgendwie oberflächlich. Und verkaufen sollte er sich doch eigentlich können - also eher Over- als Underselling betreiben. Time will tell und ich verspreche, diesen Text beizeiten zu ergänzen. Vielleicht nicht ungefragt, aber ein netter, kleiner Hinweis, wenn mal jemand darüber stolpert und er mittlerweile veraltet ist, reicht aus.

Das einbeziehen der Kenntnisse eines Venture-Kapitalgebers in die Vermarktung des eigenen Produktes erinnert mich wiederum sehr an diesen recht fleißigen Herrn und sein Wikifolio Venture Capital Strategies. Das wird sich wohl inhaltlich nicht mit dem neuen Thelen-Fonds überschneiden, aber vielleicht hat es Thelen dazu inspiriert, auf seine Kompetenz als Gründer und Venture-Kapitalgeber aufzubauen.

Also...wie handhabe ich das jetzt mit den High Conviction Stocks?

ARK und Scottish Mortgage werden von Überzeugungstätern betrieben. Sie leisten wertvolle Arbeit. Ich selbst bin nicht der Typ, der sich sein Portfolio komplett aus “eigenen” High Conviction Stocks zusammenbaut. Ich kann es mir in Sachen Risikomanagement nicht erlauben, mein gesamtes Portfolio nach eigener Überzeugung auszuwählen. Das wäre Overconfidence. Was, wenn ich falsch liege? Selbst dann wenn ich nichts anderes machen würde, als Unternehmen zu recherchieren, was ohnehin viel zu viel Zeit kosten würde.

Auch wenn das Vertrauen in die Unternehmen, in die ich mittels Einzelaktien investiere eine Rolle spielt, muss ich dabei am Ende auch oder fast vollständig nach Chartbild und Historie auswählen, weil mich das in die Lage versetzt, das Risiko kalkulieren zu können (Money Management). Ich suche mir die Sterneaktien aus, deren Qualität und Zukunftsfähigkeit ich als hoch einschätze.

Was ich mir schon eher erlauben kann ist, ähnlich wie in der indirekten Demokratie, ein oder zwei Gremien auszuwählen, denen ich das zutraue und die einen guten Track-Record haben. Darunter fallen in meinen Augen Stand heute zwei von drei der hier genannten menschengemachten Produkte - ARKK und Scottish Mortgage. Sie sind für mich eine Ergänzung zum ETF-Portfolio und zu den Sterneaktien.

Und hier trifft Schoko auf Erdbeere, denn der Scottish Mortgage Investment Trust ist technisch gesehen eine Aktie. Und dei tauchte bereits in einigen Sternelisten auf.

Der Lyxor ist ein seelenloser Roboter, kann aber ebenfalls eine Portfolioergänzung sein. Gerade, weil er mit seiner geringen Gewichtung von Einzeltiteln angenehm wenig volatil ist.

Auf einen Chartvergleich habe ich bewusst verzichtet. ARKK und Scottish Mortgage haben 2020 eine ähnliche Entwicklung gemacht. Der Lyxor kam etwas zu spät und der Thelen viel zu spät für einen sinnvollen Vergleich. Zudem würde ein solcher Vergleich naturgemäß in die Vergangenheit blicken, was oft genug sinnvoll ist, für diesen Investmentstil aber widersinnig.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 14.09.2021 07:21

Erstmal: Wow! Wirklich guter Text! Respekt 🙂

Zu MSCI Inc.: 11 mal bisweilen vorgekommen, Top-Position die permanent an Lizenzgebühren verdient. ETF boomen? Schön, noch mehr MSCI Indizes werden auf den Markt geschmissen. Schon mal gesehen, wie viele verschiedene ESG World oder SRI World Indizes es gibt? Blackrock verdient mit seinen iShares ETFs gut, und MSCI knüpft sich etwas vom Kuchen ab 😉

Insgesamt betrachtet fehlt mir eine einzige Sache im Beitrag: der Sinn in ein S&P500 zu investieren ist nicht die Rendite, sondern die 500 Unternehmen die nicht erst seit gestern enthalten sind und somit die Sicherheit. Es sind 500 Gurken enthalten, und wenn eine schlecht wird, dann ist das nicht weiter schlimm. Ein ARKK dagegen investiert auch in Unternehmen, die nicht mal wirtschaftlich arbeiten oder Gewinne einfahren. Das ist höheres Risiko. Das kann belohnt werden, kann aber auch schief gehen. So ist das mit dem Risiko.

Also beinhaltet ein solches Investment immer auch ein höheres Risiko. Zum Beispiel:

Der ARK Innovation ETF ist erst August 2020 aufgelegt worden bzw. geht der Chart erst da los. Schön im Aufschwung. Hat aber dafür Anfang des Jahres 2021 die Korrektur sehr stark mitgenommen. Der ETF ist von 133 Euro auf 84 Euro gesunken - Ein Verlust von fast 37%. Währenddessen ist der S&P500 gemütlich gestiegen und hat in demselben Zeitraum wie der ARK Innovation ETF fast dieselbe Performance hingelegt. Siehe hier (hoffentlich klappt das mit dem Informerlink, ansonsten ARK ETF Trust WKN A14Y8H suchen, Chart auf MAX stellen, S&P500 vergleichen lassen und sehen, dass der ETF nur wenige % besser als der S&P500 steht). Für denselben Zeitraum kann man übrigens den Scottish Mortgage legen und sieht, dass der noch mal besser fährt 😉 Oder den MSCI World, der auch nur minimal schlechter lief. Also haben wir höheres Risiko, wie sich in der Korrektur gezeigt hat, aber eigentlich nicht wesentlich höhere Rendite die das rechtfertigt. Das wird sich in der Zukunft erst zeigen müssen, aber Stand jetzt, und nur von dem Stand können wir ausgehen weil keiner die Zukunft kennt: nope.

Toller Text, den ich so mit der kleinen Ergänzung (Chancenreicher ja, aber eben auch höheres Risiko) unterschreibe und da eigentlich nichts weiter zu sagen muss.

Ach ja, Thelen. Solange ich nicht weiß, was er in den Fonds packt, werde ich da auch nicht investieren wollen. Die Positionen, die er genannt hat, sind nun nicht atemberaubend, weshalb er sich ein Team aus Physikern und Finanzexperten finanzieren muss. Deswegen werde ich dazu nichts sagen können.

Habt einen schönen Tag! 🙂

Research alone won't ensure a profit. Your main goal should be to make money, not to get an A in How to Read a Balance Sheet. - RD

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 14.09.2021 07:29

Sehr schöne Aufstellung, vielen Dank!

Ich würde trotzdem (wie eigentlich immer) zur Vorsicht raten, weil "Disruptiv" sowohl ein Modewort, als auch eine Modestrategie ist. Man kann nicht alles und auf ewige Zeit zerstören und wieder neu zusammensetzen.

So war es auch mit "Lean Management", "Just in time", "Management by bla-bla-bla", und - und - und.

Soll heißen: Jetzt abgrasen aber m.E. nicht auf 20 Jahre planen.

hx.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 14.09.2021 08:53

Wow, @maddin808, danke für den fundierten und ausführlichen Text - ganz großes Kino 🤩.

Ich stimme @haxo insoweit zu, dass Disruptive als "heißer Shice" gehypet wird. Dennoch finde ich das Konzept grundsätzlich bei ARK und Lyxor sinnvoll und erfolgversprechend, aber natürlich lediglich als Beimischung.

Thelen versucht aus seinem (guten?!) Namen Geld zu machen. Ob der Fonds besser läuft als die Konkurrenz, muss die Zeit zeigen. Ich bezweifle es.

Grüße,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 14.09.2021 10:09

Allgemein sehr interessant und eines der unterhaltsamsten Videos was ich in letzter Zeit zu dem Thema gesehen habe, ist der Vortrag von Zukunftsforscher Sven Gabor Janszky über Zukunftstechnologien. Er redet darüber wie wir im Jahr 2030 leben und arbeiten. Er betreibt das aus wissenschaftlicher Sicht und es ist kein Sci-Fi. Sollte man sich wirklich mal anschauen, wenn man sich für disruptive Technologien interessiert.

https://www.youtube.com/watch?v=10POJbRDidQ&t=1652s&ab_channel=SvenGaborJanszky-TomorrowingYourLife

14.09.2021 22:20 - bearbeitet 14.09.2021 22:43

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

14.09.2021 22:20 - bearbeitet 14.09.2021 22:43

@Zilch Danke dir ✌️

Den ARKK gibt es seit 2014/2015. Die Börsenplätze im Informer und auch die in Guidants sind allerdings keine gute Quelle, wenn es um die Kurse des ARKK geht.

Hier ein linearer Chart von der ARK-Website:

Ich möchte das Investment in marktbreite Indizes nicht gegen spezialisierte Fonds ausspielen. Das macht auch gar keinen Sinn. Beide haben ihre Berechtigung. Bei mir im Portfolio entfallen auf die Innovationsbubble, in der ich ARKK, Scottish Mortgaeg Mortgage und den Lyxor zusammenfasse 12% meines Gesamtdepots.

Diese Investments sind sehr volatil und empfindlich. Und es macht wohl wenig Sinn, sie kurzfristig zu betrachten. Letztes Jahr haben sie alle abgehängt, dieses Jahr ist bisher das Gegenteil der Fall. Da kann man nur in 5-Jahres-Zeiträumen schauen. Und die 5 Jahre von Gründung des ARKK bis 2020 haben schon mal funktioniert. Aber Renditen wie in 2017 oder 2020 wird es nicht jedes Jahr geben.

Je mehr Gurken sich in einem marktbreiten Fonds befinden, umso mehr wird die Rendite der guten Aktien gebremst und nach Ansicht von Cathie Woods sind es eben mehr Unternehmen, die nur so durchgeschleppt werden, teilweise allein durch ihre Indexzugehörigkeit, als man gemeinhin so für möglich hält. Zu diesem allgemeinen Leistungsgedanken kommt noch der Split zwischen den Unternehmen, die wichtige Innovationen nutzen können vs. denen, die versuchen, weiter zu machen wie bisher. Hört bei Interesse aber am besten mal in die Interviews mit Wood rein.

@haxo die Gefahr des Modewortes sehe ich tatsächlich beim Lyxor am stärksten, da er nur auf der automatisierte Filterung von MSCI basiert. Und übertrieben gesagt brauchst du dir nur ein paar Buzzwords irgendwohin schreiben und hast schon gute Chancen, in dem Index zu landen 😆

@Okkulele123 danke für den Tipp! Die 1,5 Std. teile ich mir in ein paar Häppchen, jeweils beim Abwaschen, ein.

edit: Was anderes: Businesswire berichtete (Tipp von @fumarat ) ja schon vor längerem von einer Kooperation zwischen ARK und MSCI. Vielleicht bauen sie den Lyxor Disruptive ja auch mal auf das Modell um. Ich erinnere mich, dass bei iShares Global Clean Energy auch mal der Index untenrum getauscht wurde.

15.09.2021 08:02 - bearbeitet 15.09.2021 08:42

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

15.09.2021 08:02 - bearbeitet 15.09.2021 08:42

Ganz genau @maddin808

Ich finde solche Beimischungen super. So wie du das machst ist es doch top. Nur kann man einen marktbreiten Index nicht mit sowas wie den ARKK vergleichen (Edit: Wie du ja auch richtig gesagt hast), und das macht Cathie Woods wenn sie Binsenweisheiten wie

"Je mehr Gurken sich in einem marktbreiten Fonds befinden, umso mehr wird die Rendite der guten Aktien gebremst"

von sich gibt (deine Worte ihrer Aussage wenn ich das richtig verstanden habe).

Die Kunst ist doch die guten Aktien zu filtern und zu kaufen und dann nicht daneben zu greifen. Das nennt man Stockpicking, und Stockpicking kann deutlich besser als der breite Markt laufen, aber hat auch erhöhtes Risiko.

Von daher wie du sagtest: Jeder hat seine Berechtigung, aber einen Vergleich halte ich nicht richtig. Edit: Von daher: Warum der Vergleich, wenn man gleichzeitig sagt, dass man es nicht vergleichen könne? 😉 Darauf will ich hinaus.

Wahrscheinlich laufen die Sterneaktien auf 10 Jahre auch besser als der ARKK - und da beides Stockpicking ist lässt sich das auch eher vergleichen.

Edit: Übrigens im Comdirect Informer NYES ARCA auswählen, dann hat man den Chart auch seit Auflage. Outperformance ggü. MSCI World seit 2017. Aber der ARKK ist relativ uninteressant, wenn man in Europa nicht darin investieren kann. Von daher müsste man auf die Alternativen schauen, und vielleicht ist der 10XDNA ja nicht sowas wie "ARKK bei Wish bestellt", sondern macht sich ebenso gut.

Research alone won't ensure a profit. Your main goal should be to make money, not to get an A in How to Read a Balance Sheet. - RD

27.09.2021 21:28 - bearbeitet 27.09.2021 21:32

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

27.09.2021 21:28 - bearbeitet 27.09.2021 21:32

Den Thelen habe ich gefressen sehe ich kritisch, und seinen Fonds halte ich für völlig überflüssig. Leider ist er (der Fonds) wegen seines Alters noch nicht für substanzielle Vergleiche verwendbar.

Dennoch werde ich jetzt in unregelmäßigen Abständen Vergleiche mit meinem Liebling, dem Lyxor Disruptive Technology posten, um zu dokumentieren, wie sich der 10xDNA im Verlauf entwickelt.

[via]

Drei Wochen und schon knapp drei Punkte Unterschied in der Performance 😝

Das Spezialistenteam vom Thelen ist sein Geld wert ... 🙄

Grüße,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 28.09.2021 03:56

@digitus schrieb:Drei Wochen und schon knapp drei Punkte Unterschied in der Performance 😝

Das Spezialistenteam vom Thelen ist sein Geld wert ... 🙄

Wie Du schon geschrieben hast, der betrachtete Zeitraum ist noch nicht lang genug, um konkretere Aussagen zu treffen. Was allerdings auffällt, der Thelen-Fonds ist bereits jetzt deutlich volatiler als die Konkurrenzprodukte. Bei weniger Komponenten ist das auch nicht so ungewöhnlich.

Sofern das Management den Fonds regelmäßig rebalanciert, könnte sich die höhere Volatilität noch als Vorteil herausstellen. Ich bin gespannt, ob sicher dieser Fonds besser schlagen wird, als die Fonds der "Crash-Propheten" Müller und Weik.

Viele Grüße

Weinlese

23.10.2021 22:55 - bearbeitet 23.10.2021 23:02

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

23.10.2021 22:55 - bearbeitet 23.10.2021 23:02

@digitus schrieb:Dennoch werde ich jetzt in unregelmäßigen Abständen Vergleiche mit meinem Liebling, dem Lyxor Disruptive Technology posten, um zu dokumentieren, wie sich der 10xDNA im Verlauf entwickelt.

Vier Wochen später muss ich offenbar Abbitte leisten: der 10xDNA hat sich auf der Überholspur eingereiht:

[via]

Weiter gilt natürlich: der 10xDNA ist noch nicht lang genug auf dem Markt um einen ernsthaften Vergleich zu erlauben. Das hier sind lediglich Momentaufnahmen.

Der immer wieder lesenswerte Christian W. Röhl hatte auf Twitter angemerkt, dass der Benschmark für den Thelen-Fonds eher der Nasdaq-100 sein sollte, weswegen ich ihn hier im Vergleich mit eingebaut habe.

Grüße und einen schönen Sonntag,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung