- Forum

- Wertpapiere & Anlage

- Global Dividend Fonds bzw. Global Dividend ETFs ve...

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

Global Dividend Fonds bzw. Global Dividend ETFs versus JPM Morgan Global Income

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

20.10.2023 14:17 - bearbeitet 20.10.2023 14:38

Hallo zusammen

anbei eine Frage zu den Global Dividends.

Hintergrund: es geht um ein Dekadepot (nicht meines) einer älteren Dame. als einziges Papier ist dort aktuell der JPM Morgan Global Income, früher das Flagschiff der Sparkasse,aber seit einiger Zeit laufen Kursverlust und Ausschüttung ca.5% relativ parallel, wenn nicht ins MInus

jetzt ging es darum , kann man dies nicht anders lösen?

angeboten wurde der JPM Global Dividend A0M6Z6, währungsgesichert, schüttet aber unter 1% aus

der alternative JPM Global Dividend, A1JQFE, ist aber nicht im Dekadepot möglich, nur im SPK Depot, er schüttet 4x aus, insgesamt ca. 4%

JPM Global Income als Mischfonds, schüttet rund 5% aus

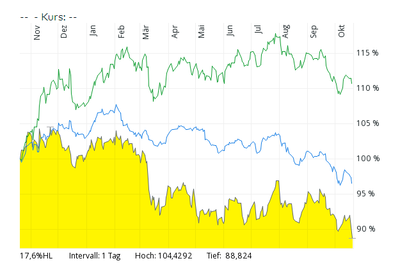

Kursverlauf über 1 Jahr

grün: Global Dividend währungsgesichert

blau: Global Income

schwarz: S&P Global Dividend Aristocrat ETF als Vergleich

was kann man hier raten, mal abgesehen, ob Anlage im Dekadepot möglich oder stattdessen ein SPK Depot nötig wäre

Ziel wäre: 3-4% Ausschüttung und möglichst Erhalt des Wertes

ich kann es nicht sagen, ob man den Income dennoch behält,auch wenn er seit 2-3 Jahren eher nur nach unten geht

oder doch der nicht währungsgesicherte Global Dividend (4 % Ausschüttung und Chance auf Dollarerholung) oder was fällt euch noch ein?

viell. Van Eck Dividend Leaders ETF,auch ca. 4% Ausschüttung

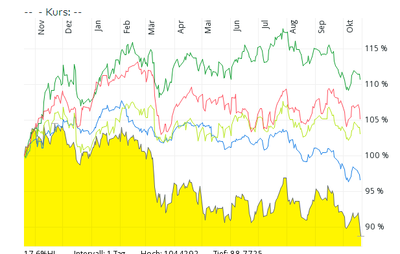

van Eck= rot

JPM Global Dividend nicht w.gesichert=hellgrün

oder ist am Schluss ein Ibond hier das beste: z.B. auf US A3D8E0

er sollte doch rund 5% ausschütten und Dez 2026 dann zu 100% auch den Wert halten

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

20.10.2023 15:28 - bearbeitet 20.10.2023 16:14

Moin @frustrierter,

bei quasi völlig fehlenden Rahmendaten kann hier niemand ernsthaft versuchen, eine Antwort zu finden. Ob die "ältere Dame" über 80 und auf stabile Einnahmen angewiesen ist, weil neben einer spärlichen Rente nur dieses Depot besteht oder ob es eine 50jährige Millionärin ist, die im Depot nur mal ein bisschen rumspielen will, ist viel wichtiger als ein paar bunte Bildchen. Warum wir uns 1-Jahres-Charts ansehen, wenn es um eine langfristige Anlagestrategie gehen soll, erschließt sich mir ohnehin nicht ganz...

Daher, sei mir bitte nicht böse, meine beiden Tipps:

- Wenn Du nicht wirklich Ahnung hast, was Du tust, hüte Dich davor, Dir nahestehenden Leuten Tipps zu geben. Zu schnell geht sowas nach hinten los.

- Wenn Du Dir hier wertvolle Informationen erhoffst, brauchen die Leute hier eine solide Grundlage, auf der wir sprechen können.

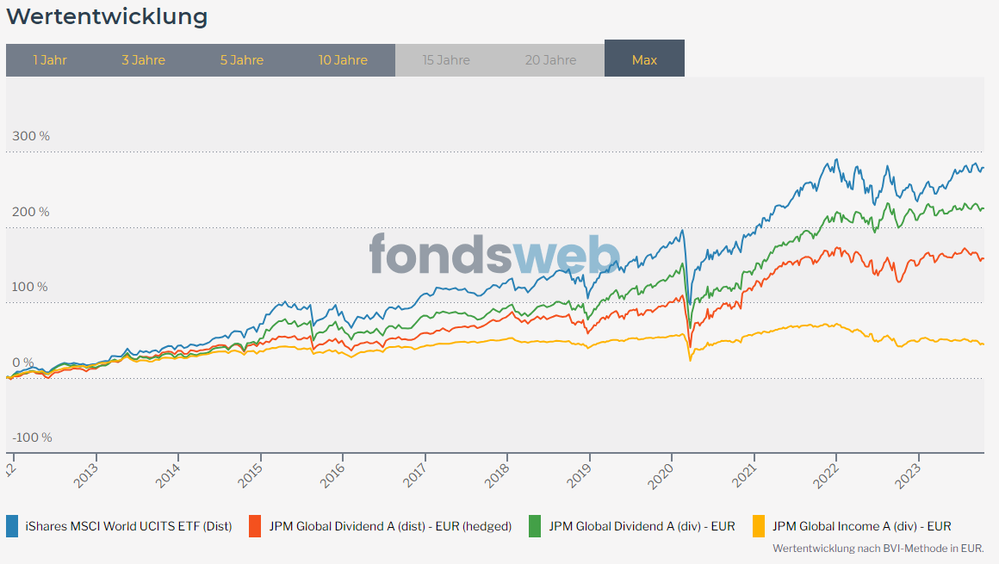

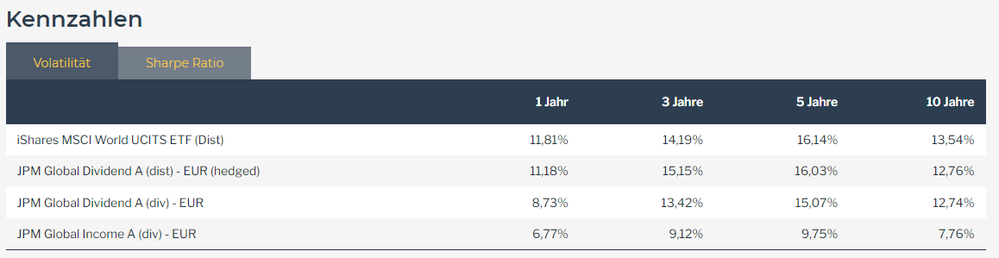

Und als Nachtrag noch ein 1-Klick-Vergleich der JPM-Fonds mit einem MSCI World: https://www.fondsweb.com/de/vergleichen/tabelle/isins/IE00B0M62Q58,LU0329202500,LU0714179727,LU03957...

Natürlich gibt es reniteträchtigere Investments als das derzeitige. Aber eben auch auf Kosten einer höheren Volatilität. Das muss nicht für jeden passen. Es gab ja wahrscheinlich mal einen Grund für die Entscheidung für einen Mischfonds.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 20.10.2023 16:02

@frustrierter: Wie @t.w. schon korrekt angemerkt hat, brauchen wir, um halbwegs solide Tipps geben zu können, mehr Angaben.

In der Beantwortung kannst du dich an diesem Fragebogen von @Joerg78 entlanghangeln.

Grüße,

Andreas

PS: Mit der Vorgabe "Ziel wäre: 3-4% Ausschüttung und möglichst Erhalt des Wertes" würde ich aktuell Festgeld empfehlen.

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

20.10.2023 16:54 - bearbeitet 20.10.2023 16:55

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

20.10.2023 16:54 - bearbeitet 20.10.2023 16:55

Ihr habt beide natürlich recht

- 83 Jahre

- 50.000 ,die sie nicht benötigt

- und vererbt werden

- das Geld soll daher möglichst stabil sein und möglichst viel ausschütten, aktuell wird alles in den Income reinvestiert

Und da ärgere ich mich,dass die Bank nicht reagiert hat und ihr sagte vor 7 Jahren mag der Mischfonds top gewesen sein,aber nicht mehr jetzt

Und ist dann der gehedgte Dividend die richtige Empfehlung der Bank? M.E. nein

Und m.e ist wirklich Festgeld besser oder eben der ibonds

Denn hier hat sie mehr Rendite und die 100% sind doch 12.2026 safe.Oder habe ich das Konstrukt falsch verstanden?

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 20.10.2023 17:02

@frustrierter schrieb:- 50.000 ,die sie nicht benötigt

- und vererbt werden

- das Geld soll daher möglichst stabil sein und möglichst viel ausschütten

Das ergibt in meinem Universum nur wenig Sinn.

Wenn das Ziel möglichst stabil genannt wurde, ist der Mischfonds immer noch die passendere Wahl als die von Dir vorgeschlagenen Fonds.

Ich bleibe dabei: Wenn das Interesse der Anlegerin selbst da ist, schenk ihr ein Buch von Kommer: https://www.amazon.de/Souver%C3%A4n-investieren-Ruhestand-Lebensstandard-Verm%C3%B6gensziele/dp/3593...

Aber ich würde mich da an Deiner Stelle nicht einmischen, wenn ich nicht wirklich wüsste, was ich da tue. Am Ende ist entweder die Dame oder der Erbe sauer auf Dich, wenn es nicht so läuft, wie geplant.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 20.10.2023 17:12

@frustrierter: Wo hast du gelesen dass der iBonds "100% safe" ist?

Ich werfe noch mal das Stichwort "Festgeld" in den Raum und bin aber dann aus dem Thread draußen.

Grüße und ein schönes Wochenende,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

20.10.2023 17:35 - bearbeitet 20.10.2023 17:36

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

20.10.2023 17:35 - bearbeitet 20.10.2023 17:36

Du hast PN,aber in just etf steht am Ende gibt es dein Kapital zurück

https://www.justetf.com/de/academy/ibonds.html

Zitat:Wenn du in einen iBonds ETF investiert bist, erhältst du an diesem Zeitpunkt dein investiertes Kapital zurück.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 20.10.2023 17:50

@frustrierter: Der Satz "Wenn du in einen iBonds ETF investiert bist, erhältst du an diesem Zeitpunkt dein investiertes Kapital zurück." bezieht sich darauf dass es einen definierten Zeitpunkt gibt, zu dem der Fonds geschlossen wird. Das ist ja der Clou der iBonds.

Da es aber Kursschwankungen gibt, du also je nach Zeitpunkt (oder z.B. über einen Sparplan) zu Kursen gekauft haben könntest, die höher liegen als der am Ende der Laufzeit erzielbare, kann es sein, dass du nicht 100% des investierten Kapitals zurück erhältst. Blackrock weiß nämlich nicht zu welchen Kursen du wann eingestiegen bist.

Grüße,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 20.10.2023 18:11

Danke,dann war mein Denkfehler,dass ich dachte,da er aktuell kaum vom Startkurs entfernt ist,dass man diesen Kurs auch am Ende sieht

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 20.10.2023 18:48

Hallo @frustrierter

Von @t.w. auf den Punkt gebracht und der Festgeldvorschlag von @digitus wäre eine Alternative für Menschen um 80 Jahren mit einem größeren Sicherheitdbedürfnis. Einer Person in diesem Alter und soweit ich verstehe, nicht unbedingt sehr informiert in Sachen Aktienwertanlage, sollte man m.E. nicht unbedingt mehr das Portfolio umgestalten. Wenn se auf die alten Tage noch mal "zocken" wollen, dann aber auf eigene Kappe 😉

Auf jeden Fall die Bank wechseln, Depotübertrag, wenn man verkaufen und einen neuen ETF kaufen möchte, aufgrund der Kosten, außer der neue Wertpapierverkauf/ ETF ist bei der Sparkasse (fast) kostenlos. Nach meiner Erfahrung nach rufen Sparkasse und Co. bei solchen Käufen gerne mal 3-5 % auf. Also bei 50000 mindestens 1500€.

Grüße

- A2DTF0 Franklin Templeton Global Dividend in Wertpapiere & Anlage

- Altbestand-Status nach einem Merger/Spinoff überprüfen in Wertpapiere & Anlage

- Dividenausschüttung iShares Asia Pacific Dividend UCITS ETF in Wertpapiere & Anlage

- Irland - der keltische Tiger schnurrt wieder in Wertpapiere & Anlage

- Drei globale ETF-Alternativen zum MSCI World oder FTSE All-World ETF in Wertpapiere & Anlage