- Forum

- Wertpapiere & Anlage

- Betreff: Dividenden-Portfolio: So mache ich es

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.11.2022 20:38

Guten Abend liebe Community,

im Forum gibt es immer wieder Fragen und Diskussion zum Thema Dividende. Und bevor ich mir dazu jedes mal einen Wolf schreibe und das gleiche erzähle, mache ich es ganz egoistisch-pragmatisch: Ich stelle euch mein Dividenden-Portfolio vor (...und ihr dürft es gerne roasten).

Eines vorweg: Ich betreibe mehrere Portfolios:

- Ein Casino-Porfolio, in dem mit wildem Zeug wie GameStop, BBBY oder Lithium gezockt wird. Kleine Einsätze, viel Spaß, z.T. wilde Gewinne.

- Ein „Momentum-Portfolio“, in dem aktiv je nach Marktlage relativ rege ge- und verkauft wird. Hier landet auch die eine oder andere Sterneaktie. Das sehe ich als mein „Hauptdepot“ an.

- Ein Dividenden-Portfolio, um das es hier gehen soll. Anlageziel: Aufbau einer passiven Einkommensquelle, die irgendwann groß genug sein soll, um in Schritt eins meine Arbeitszeit (Angestelltenverhältnis) zu reduzieren und in Schritt zwei vorzeitig in den Ruhestand zu gehen. Wann das sein wird, darauf lege ich mich nicht fest. Zu viele Variablen. Ein paar Jahre sind es bei mir sowieso noch. Unabhängig davon lautet das Ziel: Jährliche Steigerung der Dividendeneinnahmen um 10% im Vergleich zum Vorjahr. Erreicht wird diese Steigerung durch Erhöhung der Anlagesumme und durch organische Steigerungen der Dividenden.

Zum Vermögensaufbau ist dieses Portfolio nur bedingt geeignet. Wer sich einen reinen Kapitalstock ohne ausschüttenden Cashflow aufbauen möchte, ist mit anderen Strategien aus meiner Sicht besser beraten.

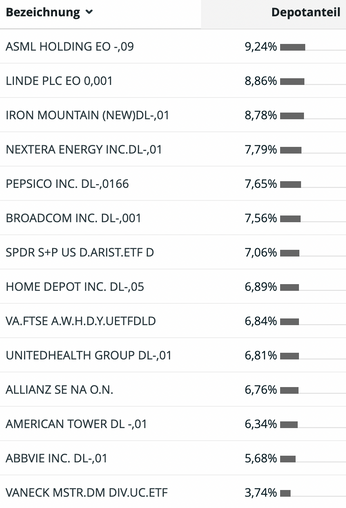

Aber zunächst der aktuelle Stand:

(da fällt einem wieder auf, wie hässlich alles im comdirect-Interface aussieht)

Folgende Prinzipien vertrete ich bei Dividendenwerten

- Ich investiere nicht in Zykliker wie z.B. Autohersteller, Banken, Chemie- oder Ölwerte. Dort gibt es zwar hohe Dividenden, aber die Kursverläufe bewegen sich in der Regel in einem festen Tunnel auf und ab, sodass auf lange Sicht keine signifikanten Kursgewinne entstehen. Die Titel „günstig“ zu kaufen kann diesen Effekt kurz- bis mittelfristig ausgleichen, ändert aber nichts am oben Gesagten. Ich erwarte von Investments in Aktien unabhängig von der Strategie langfristig steigende Kurse. Ansonsten kann man ebenso gut in Anleihen oder sonstigen festverzinste Anlagen mit geringerer Risikoklasse investieren. Ich will in dem Depot auch nicht viel „traden“.

- Gleiches gilt für alle möglichen REITs mit dauerhaften Kurs-Seitwärtsbewegungen.

- Ebenso für Firmen mit Geschäftsmodellen, die aus meiner Sicht keine „Luft nach oben“ haben, wie z.B. Tabak.

- Ich meide Aktien aus Ländern mit fetten Quellensteuern, denen man mit großem Aufwand selbst hinterherrennen muss, wie z.B. Frankreich, Dänemark, Italien. Teilweise wartet man über 8(!) Jahre auf die Steuererstattung und ärgert sich bis dahin über die miese Netto-Dividende. Achtet deshalb bitte nicht nur auf die Brutto-Dividendenrendite!

- Die Firmen müssen eine vernünftige Dividendenpolitik vorweisen: stetige und ständige Steigerungen ohne Pause oder Unterbrechung; akzeptable Ausschüttungsquote; klares Bekenntnis zu einer aktionärs- und dividendenfreundlichen Firmenpolitik.

- In der Dividendenhistorie zudem genau prüfen, ob die relative jährliche Steigerung auch angemessen hoch ist. Viele US-Firmen erhöhen ihre Dividende nur um 1 Cent pro Quartal, um ihren Status als Aristokrat oder dauerhafter Steigerer zu halten. Zum Beispiel Coca-Cola. Dieses Vorgehen verschleiert jedoch einen wichtigen Aspekt: Bei Coca-Cola wird die Dividende dieses Jahr insgesamt $1,76 betragen (4 x 44 Cent). Im nächsten Jahr mit ziemlicher Sicherheit $1,80 (4 x 45 Cent). Das ist eine jährliche Steigerung von gerade einmal 2,3%. Zu wenig, um von der mächtigen Stärke des Zinseszinses bei der Dividendendynamik zu profitieren. Hinzu kommt, dass solche „Steigerungen“ sogar in normalen Zeiten unter der Inflationsrate liegen können. Und dann komme ich meinem Ziel von jährlichen Dividendensteigerungen nur im Schneckentempo oder gar nicht näher. Sprich: Ich will eine vernünftige Wachstumsdynamik bei der Dividende sehen.

Das Depot lässt sich grob in diese Kategorien einteilen:

Die „Cashcows“

Unternehmen mit hoher Dividendenrendite (>5%), aber dafür geringerer Wachtumsdynamik bei Kursverlauf und Dividendensteigerungen. Diese Aktien sollen die durchschnittliche Dividendenrendite des Depot nach oben treiben:

Allianz

Iron Mountain

Die „Grower“

Diese Unternehmen haben eine relativ geringe Dividendenrendite (1,5-3%), aber dafür ein sehr dynamisches Wachstum der Dividenden. Bei Titeln wie American Tower, ASML oder UnitedHealth sogar im Bereich von ca. 20%/Jahr. Dazu bieten alle sehr solide langfristige Kursverläufe:

American Tower

ASML

Home Depot

Linde

NextEra Energy

PespsiCo

UnitedHealth

Die „Allrounder“

Manche Aktien sind so gut, die haben einfach alles: Hohe Dividende, hohes Dividendenwachstum, gute Kursentwicklung:

AbbVie

Broadcom

Die ETFs

Es gibt so viele tolle Dividendenaktien auf der Welt, leider kann und will ich sie nicht alle haben. Zudem kommt in einigen Jahren vielleicht der Punkt, an dem ich das Depot nicht mehr so aktiv managen möchte. Zudem ist die Teilfreistellung interessant. Daher baue ich mir langsam einen Grundstock an Dividenden-ETFs auf. Dort gelten die gleichen Maßstäbe wie oben genannt. Leider gibt es am Markt viel Schrott, der durch diese Kriterien durchrasselt, aber mit diesen dreien bin ich zufrieden. Weitere sind nicht geplant:

SPDR S&P US Dividend Aristocrats (A1JKS0)

Vanguard FTSE All-World High Dividend Yield (A1T8FV)

VanEck Morningstar Developed Markets Dividend Leaders (A2JAHJ)

Performance

Ich pflege meine Kursdaten leider nicht so genau, sondern tracke überwiegend die Dividenden. Das Depot dürfte dieses Jahr Kurstechnisch allerdings im Plus liegen (im mittleren einstelligen Bereich), was im Vergleich „zum Markt“ sehr gut ist. Es war aber auch das Jahr vieler Value-Werte, die ich glücklicherweise im Depot habe: AbbVie, Linde, PepsiCo,UnitedHealth…

Die angepeilten 10% Dividendenwachstum sind eher konservativ kalkuliert und werden in der Regel jedes Jahr übererfüllt. So auch dieses.

Zukunftsaussichten

Folgende „Baustellen“ stehen für 2023 auf der Agenda:

- Das Depot ist mir zu US-lastig. An einem US-Übergewicht führt bei Dividenden nichts vorbei, aber bei den Einzelwerten sind es ca. 80% US-Anteil.

- Lösung: Ich plane zwei Positionen (halbe Positionsgröße) bei Vonovia und der Deutschen Post. Ich bin wirklich kein Fan von deutschen Aktien, aber der Einstiegszeitpunkt erscheint mir bei beiden gut. Die Dt. Post hat momentan ca. 4% Rendite, Vononia ca. 6,7%. Allerdings erwarte ich von beiden Unternehmen ein klares Bekenntnis zur Dividendenpolitik, auch in diesen schweren Zeiten. Zudem möchte ich positive Chartbilder sehen. So richtig traue ich beide Firmen noch nicht, daher die kleine Positionen. Wenn beide nicht gut laufen, fliegen sie wieder.

- Eine meiner Lieblingsaktien – Itochu –, die ich hier ausführlich vorgestellt habe, ist vor einiger Zeit unglücklich rausgeflogen und das freie Kapital woanders gelandet. Diese Position werde ich neu aufbauen. Ich kaufe, sobald die Aktie unter die GD200 fällt und diese dann wieder von unten durchstößt.

- Der Anteil der drei ETFs am Depot soll verhältnismäßig größer werden. Begründung: siehe Absatz dazu.

- Mehr als 20 Positionen möchte ich nicht in diesem Depot haben.

Abschließendes

Da Diskussionen über Investmentansätze hier oft zu moralischen Grundsatzstreitereien werden, bitte ich euch: Hier geht es um meine Dividendenstrategie, die zu meinem Lebensentwurf passt und – wichtig! – die mich gut schlafen lässt.

Mit diesem Disclaimer im Hinterkopf kann gerne über die Strategie selbst oder die enthaltenen Werte diskutiert werden. Ich hoffe, für einige waren einige hilfreiche Ansätze dabei.

Grüße aus einem nasskalten Flensburg

Marin

Gelöst! Gzum hilfreichen Beitrag.

- Labels:

-

Aktien

- Tags:

- dividenden

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 26.11.2022 18:30

Lieber @Marin,

hab' ganz herzlichen Dank für Deinen wunderbaren Depot-Einblick. Das ist wirklich überaus hilfreich. Mit dem SPDR Dividend Aristocrats ETF liebäugele ich auch schon eine ganze Weile. Einige der übrigen Werte sind schon in meinem Depot und bestätigen meine Strategie. Ich danke Dir!

Viele Grüße aus der Hauptstadt!

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 28.11.2022 18:06

Hallo Marin,

danke für den Thread und deine Gedanken zum Investieren.

Ja Dividenden sind gut fürs Gemüt wenn es an der Börse stürmt oder schneit.

Und wenn es mal Sonnenschein hat, entscheide ich gerne selbst was ich mit dem ausgeschütteten Unternehmensgewinn mache.

Ich habe mal drei Aktien aufgelistet mit denen ich gute bis sehr gute Erfahrungen gemacht habe.

Als ich gesehen habe, wie der ETF Zug immer mehr Fahrt aufnimmt und mehr und mehr Anleger auf das passive Investieren abfahren, habe ich mir nach alter Goldgräbermanier gedacht, wer ist der "Schaufelhersteller" bei den ETFs. Ja wer ist den der Lizenzgeber für den MSCI World. Genau die Firma MSCI, deren Aktie man an der Börse kaufen kann. Um Bild 1 die Dividendenentwicklung der Firma MSCI seit 2015. Ich bin erst seit 2018 an Bord, aber meine persönliche Dividendenrendite liegt bereits bei 3,5% auf das investierte Kapital. MAn könnte auch Blackrock nehmen aber die Kursentwicklung bei MSCI ist einfach besser. Gib mal bei der Wertpapiersuche bei Comdirect MSCI ein. Du wirst über 28.000 Treffer haben, aber nur eine Aktie. Die verdienen richtig Geld.

Du schriebst keine Banken. Ich habe eine kleine Regionalbank in den USA gefunden die jedes Quartal ihre Dividende um 1 ct. erhöhen. Ergibt auf Jahressicht auch mehr als 10 %. Die kleine Bank of the Ozarks ist bei mir seit Ende 2018 im Depot. Während Corona wurden die Erhöhungen auf 1/4 ct. reduziert aber seit 10/2022 geht es im ursprünglichen Tempo weiter.

Als letztes noch ein Wert aus der Halbleiterwelt , den ich aus meiner bereits mehr als 40 Jahre zurückliegenden Schulzeit kenne und gefühlt seit ewigen Zeiten im Depot habe und seit langem als Sparplan laufen habe. Texas Instruments.

Vergessen darf man bei den Dividendenaktien nicht die sonstigen Goodies wie Aktienrückkäufe. Die hat man zwar nicht im Portemonnaie aber steigende Gewinne und damit steigende Kurse mögen wir ja alle. Auch hier sind zwei dieser drei Aktien sehr rührig.

Wichtig ist dabei bleiben und nach einer ausführlichen Unternehmensanalyse sich nicht von einmal schlechter als erwarteten Quartalszahlen ins Bockshorn jagen zu lassen.

Grüße early bird

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 29.11.2022 09:44

Hallo @early_bird,

alle drei deiner Aktien sind top und können problemlos in jedes Depot wandern. MSCI Inc. ist seit langem Bestandteil meines "Momentum"-Depots und wenn das Dividendenwachstum so weitergeht, könnte meine persönliche Rendite bald so hoch sein, dass ich die Aktie ins Dividendendepot verschiebe. Mir ist tatsächlich kein anderer Bluechip bekannt, der dermaßen hohe Steigerungsraten bei der Dividende hat.

Texas Instruments finde ich ebenfalls gut, schon alleine wegen der Kindheitserinnerungen: Mit dem "Little Professor" habe ich damals rechnen gelernt. Ein unkaputtbares Premium-Produkt! Allerdings habe ich mit ASML und Broadcom schon zwei Aktien aus der gleichen Branche.

Wie gesagt ist es wirklich schwierig, sich zu begrenzen. Je mehr Zeit man in die Recherche steckt, desto mehr "Haben will"-Aktien findet man. Hätte ich unlimitiertes Kapital, hätte das Depot mit Sicherheit schon eine dreistellige Positionszahl...

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 10.12.2022 15:20

Heute stoße ich nun zum ersten Mal auf diesen Thread und bin angenehm überrascht. Keine Anfeindungen, durchweg sachliche Kommentare und überwiegend durchdachte Taktiken.

Natürlich finden sich auch einige falsche Ideen darunter - auf Dividenden fallen Steuern an, oder andere Kleinigkeiten wie die üblichen Dividendenklassiker - denn auch auf Kursgewinne entfallen Steuern, und warum eine Dividendenaktie wie MC Donalds ausschließen, nur weil diese in unzähligen Depots liegt? (MC Donalds kann man kaufen, wann man will, diese Aktie steigt trotz Ausschüttung doch immer).

Mir gefällt der durchdachte Eröffnungsthread, ich erkenne dahinter eine Strategie. Konnte zwar ob der vielen Beiträge jetzt nicht alles lesen, aber Allgemein (ich bin ja auch ein Anhänger der Value-Konzerne) mal meine Eckpunkte, auf welche ich schon seit Jahrzehnten achte:

Hohe Dividenden sind zwar sehr schön, aber zu hohe Dividenden oder Ausschüttungsquoten lösen bei mir Unbehagen aus. Schüttet ein Konzern mehr aus, wie er verdient, ist das ein Warnsignal und geht nicht ewig gut!

Ich suche mir Konzerne aus, in welche ich mein Geld auch investiere, wenn sie keine Dividende bezahlen würden. Oder konkreter formuliert, ich kaufe nur Konzerne, welche mich vom Tätigkeitsfeld her überzeugen, ansonsten reizen mich auch keine noch so hohen Dividenden.

Am liebsten sind mir die Konzerne, welche Dividenden (Dividende = das Teilbare) an ihre Aktionären ausschütten (als am Erfolg teilhaben lassen) und dennoch moderate Kursgewinne vorweisen können. Wenn diese Dividenden verlässlich (ununterbrochen) ausgeschüttet werden und sogar stetig gesteigert werden, ist das nämlich die Idealvoraussetzung.

Und als letzten allgemeinen Punkt darf ich noch anfügen; ich investiere die Dividenden immer wieder in Nachkäufe. Natürlich ist das eine Kostenfrage bei kleineren Dividenden, sie versanden einfach auf dem Girokonto und gehen irgendwie dann unter. Deshalb vermerke ich diese und wenn sich die Summe rentiert, kaufe ich Aktien nach.

Ich hatte 1971 mit Siemens meine erste Belegschaftsaktien erworben und diesem Konzern jahrzehntelang die Treue gehalten. Oder bei der Allianz kann ich heute festhalten, bezogen auf meinen durchschnittlichen Kaufkurs komme ich auf jährlich etwas über 18 % Rendite.

An Dividenden habe ich im Laufe der Jahre bereits mehr erhalten, wie ich einst für die Aktien bezahlt habe.

Es ist schön, mal einen Thread zu lesen, indem es nicht immer nur um Gewinne und die besten Aktien geht, sondern um eine solide Methode der Geldanlage.

Übrigens, auch wenn die Allianz sicher nicht als hellste Kerze im Dividendenhimmel erstrahlt, ist bestimmt nachvollziehbar, dass ich diese Aktie unter normalen Umständen wohl niemals wieder verkaufen werde.

Grüße - Shane

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.12.2022 11:34

Hallo @Marin ,

toller Beitrag und sehr interessante Diskussion, die du hier eröffnet hast 🙂

Ich persönlich verfolge eine ähnliche/ gleiche Strategie.

Ziel ist es spätestens im Rentenalter oder schon eher einige Jahre zuvor, die Dividenden genießen zu können und eventuell bei Bedarf im Beruf kürzer treten oder sich mehr Freiheiten herausnehmen zu können.

Die Trendfolgestrategie spricht mich persönlich nicht wirklich "aktiv" an (Stopps setzen etc.). Diese bilde ich "passiv" mit dem ishares world momentum etf nach (WKN: A12ATF).

Zurzeit folgt meine Dividendenstrategie ebenfalls einer Wachstumsstrategie. Jedoch bin ich zu 70 Prozent in ETFs investiert (der übliche SPDR US Aristocrats, ein ausschüttender Welt ETF und der hier noch relativ unbekannte: wisdomtree global quality dividend growth etf WKN: A2AG1D). Der SPDR US Aristocrat und Wisdomtree ETF haben beide per Definition ein hohes Dividendenwachstum und darüberhinaus eine sehr gute KursPerformence. Ich bin also mehr als zufrieden.

Dazu, die üblichen Einzelaktien, die hier bereits benannt wurden. Etwa in 15 Jahren will ich eher in höher ausschüttende ETFS (High Dividend etc.) zusätzlich investieren. So also der Plan 🙂

@Zilch Du schreibst man braucht eine große Summe an Geld, um hohe Erträge genieren zu können. Dem will ich zum Teil widersprechen. Es ist sicherlich richtig, dass du einen hohen Betrag brauchst, wenn du im hohen Alter umschichtest. Doch angenommen du hast mit 40 Jahren bereits Dividendeneinnahmen von 3100 Euro jährlich. Dann wachsen diese nach 20 Jahren bei einem Dividendenwachstum von 10 Prozent (durch Steigerungen und normale Investition + Reinvestition der Dividenden eine meiner Ansicht nach überaus realistische Zahl - kann sich ja jeder selbst ausrechnen), auf 21000 Euro mit 60 Jahren an und 33000 mit 65 Jahren. Das ist eine ganze Menge, wie ich finde. Vor allem, wenn man bedenkt, dass man keine Anteile verkaufen muss.

LG an alle und weiterhin schöne Adventstage 🙂

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.12.2022 11:48

Hallo @Chris81 - nun ja, die Frage ist: wieviel ist "viel" Geld? Da hat jede/r seine eigene Meinung.

Trotzdem: der langjährige Dividendendurchschnitt für den MSCI World ist 2,9%.

Wenn Du auf Deine € 3.100 jährliche Dividende kommen willst, benötigst Du schon knapp € 110.000 Anlagekapital und ich vermute, dass das bei den meisten schon "viel" Geld ist....

Ansonsten gefällt mir Dein post aber recht gut 😉

Gruss,

MT

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.12.2022 12:04

absolut, selbstverständlich sind 100.000 Euro viel Geld. Aber nicht unrealistisch mit 40 Jahren.

Und es geht ja bloß um den Vergleich einer kontinuierlichen Investition/ Besparung in Dividendenwachstumtitel oder der Umschichtung zu einem gewissen Zeitpunkt X (z.B. kurz vor der Rente etc.). Dann benötige ich wesentlich mehr Kapital, um die gleiche Dividende zu erhalten.

viele Grüße zurück

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.12.2022 12:06

@Chris81 schrieb:Und es geht ja bloß um den Vergleich einer kontinuierlichen Investition/ Besparung in Dividendenwachstumtitel oder der Umschichtung zu einem gewissen Zeitpunkt X (z.B. kurz vor der Rente etc.). Dann benötige ich wesentlich mehr Kapital, um die gleiche Dividende zu erhalten.

Da sehe ich einen Denkfehler!

Gruß Crazyalex

An alle Neueinsteiger: Appell an alle Neueinsteiger und Interessenten.

ETF-Anfänger: Bitte intensiv durcharbeiten... ETF-FAQ. .................Danke!

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.12.2022 12:19

Hi, dann bitte um Aufklärung - dafür ist ja das Forum da... und ich wäre dankbar 🙂

Bleiben wir bei dem Beispiel mit 3100 Euro Dividende, die z.B. durch 100000 Euro zustande kommen:

Dann erhalte ich bei 7% Dividendensteigerung nach 20 Jahren ca. 12000 Euro Erträge ohne einen weiteren Cent investieren zu müssen (Steuern lasse ich jetzt mal weg).

Dafür bräuchte ich in 20 Jahren Wertpapiere mit einer Dividendenrendite von ungefähr 12 % (also keine "gesunden" Aktien"), wenn ich bloß 100.000 Euro investieren wollen würde oder ich müsste entsprechend mehr Geld in die Hand nehmen, um die gleichen Wertpapiere zu kaufen, die z.B. vor 20 Jahren eine Dividendenrendite von 2-3 % hatten). Ich hoffe, du verstehst, was ich meine.

Selbstverständlich kann man damit argumentieren, dass die 100.000 Euro in den 20 Jahren z.b. auch bei einer thesaurierenden Anlage steigen und sich entwickeln. Trotzdem benötige ich später einen höheren Betrag.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.12.2022 12:41

Du hast den entscheidendne Punkt ja schon entdeckt: Du darfst nicht einfach "nur" von einer (fiktiven) Dividenden-Steigerung ausgehen: Du musst zwingend auch die Entwicklung der dazugehörigen Wertpapiere betrachten.

Wenn Du in 20 Jahren eine fette Dividendenauszahlung hast mit den Papieren die Du jetzt hast hast Du genau dieselbe Auszahlung wenn Du in 20 Jahren von deinem Bestand (wie auch immer der aussehen würde) umschichtest in die - nennen wir es mal - "Soll-Zusammensetzung" von heute.

Idealerweise hast du Dein Vermögen bis in 20 Jahren so gut wie möglich vergrößert - egal ob durch (reinvestierte) Dividenden oder auch Wertzuwachs.

Wenn man natürlich das jeweils nur für sich betrachtet - also eine "vermeintliche" Dividendensteigerung (vermeitlich in Anführungszeichen weil man das natürlich relativ oder absolut betrachten kann) und "nur" der Wertzuwachs einens Papiers dann liegst Du scheinbar richtig.

Man kann das zwar getrennt betrachten - aber meines Erachtens darf man das nicht weil man sonst die Zusammenhänge aus dem Blick verliert. -> Ursache und Wirkung 😉

Gruß Crazyalex

An alle Neueinsteiger: Appell an alle Neueinsteiger und Interessenten.

ETF-Anfänger: Bitte intensiv durcharbeiten... ETF-FAQ. .................Danke!

- Türchen 2: Heute mache ich mal Druck in Wertpapiere & Anlage

- Türchen 1: Bohnen in Pennsylvania - The Hershey Company in Wertpapiere & Anlage

- Euer Adventskalender: 24 Ideen bis zum Fest! in Wertpapiere & Anlage

- PhotoTAN App und Lesegerät parallel nutzbar in Konto, Depot & Karte

- Trailing Stop Loss mit Limit in Wertpapiere & Anlage