- Forum

- Wertpapiere & Anlage

- Betreff: Dividenden-Portfolio: So mache ich es

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 19.11.2022 20:38

Guten Abend liebe Community,

im Forum gibt es immer wieder Fragen und Diskussion zum Thema Dividende. Und bevor ich mir dazu jedes mal einen Wolf schreibe und das gleiche erzähle, mache ich es ganz egoistisch-pragmatisch: Ich stelle euch mein Dividenden-Portfolio vor (...und ihr dürft es gerne roasten).

Eines vorweg: Ich betreibe mehrere Portfolios:

- Ein Casino-Porfolio, in dem mit wildem Zeug wie GameStop, BBBY oder Lithium gezockt wird. Kleine Einsätze, viel Spaß, z.T. wilde Gewinne.

- Ein „Momentum-Portfolio“, in dem aktiv je nach Marktlage relativ rege ge- und verkauft wird. Hier landet auch die eine oder andere Sterneaktie. Das sehe ich als mein „Hauptdepot“ an.

- Ein Dividenden-Portfolio, um das es hier gehen soll. Anlageziel: Aufbau einer passiven Einkommensquelle, die irgendwann groß genug sein soll, um in Schritt eins meine Arbeitszeit (Angestelltenverhältnis) zu reduzieren und in Schritt zwei vorzeitig in den Ruhestand zu gehen. Wann das sein wird, darauf lege ich mich nicht fest. Zu viele Variablen. Ein paar Jahre sind es bei mir sowieso noch. Unabhängig davon lautet das Ziel: Jährliche Steigerung der Dividendeneinnahmen um 10% im Vergleich zum Vorjahr. Erreicht wird diese Steigerung durch Erhöhung der Anlagesumme und durch organische Steigerungen der Dividenden.

Zum Vermögensaufbau ist dieses Portfolio nur bedingt geeignet. Wer sich einen reinen Kapitalstock ohne ausschüttenden Cashflow aufbauen möchte, ist mit anderen Strategien aus meiner Sicht besser beraten.

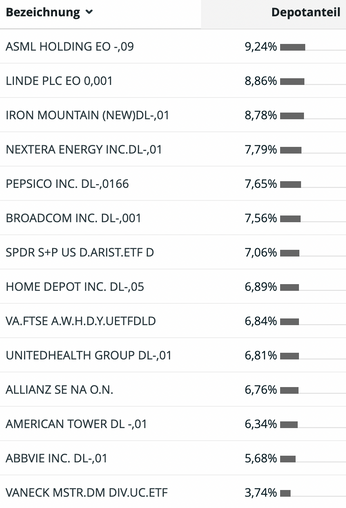

Aber zunächst der aktuelle Stand:

(da fällt einem wieder auf, wie hässlich alles im comdirect-Interface aussieht)

Folgende Prinzipien vertrete ich bei Dividendenwerten

- Ich investiere nicht in Zykliker wie z.B. Autohersteller, Banken, Chemie- oder Ölwerte. Dort gibt es zwar hohe Dividenden, aber die Kursverläufe bewegen sich in der Regel in einem festen Tunnel auf und ab, sodass auf lange Sicht keine signifikanten Kursgewinne entstehen. Die Titel „günstig“ zu kaufen kann diesen Effekt kurz- bis mittelfristig ausgleichen, ändert aber nichts am oben Gesagten. Ich erwarte von Investments in Aktien unabhängig von der Strategie langfristig steigende Kurse. Ansonsten kann man ebenso gut in Anleihen oder sonstigen festverzinste Anlagen mit geringerer Risikoklasse investieren. Ich will in dem Depot auch nicht viel „traden“.

- Gleiches gilt für alle möglichen REITs mit dauerhaften Kurs-Seitwärtsbewegungen.

- Ebenso für Firmen mit Geschäftsmodellen, die aus meiner Sicht keine „Luft nach oben“ haben, wie z.B. Tabak.

- Ich meide Aktien aus Ländern mit fetten Quellensteuern, denen man mit großem Aufwand selbst hinterherrennen muss, wie z.B. Frankreich, Dänemark, Italien. Teilweise wartet man über 8(!) Jahre auf die Steuererstattung und ärgert sich bis dahin über die miese Netto-Dividende. Achtet deshalb bitte nicht nur auf die Brutto-Dividendenrendite!

- Die Firmen müssen eine vernünftige Dividendenpolitik vorweisen: stetige und ständige Steigerungen ohne Pause oder Unterbrechung; akzeptable Ausschüttungsquote; klares Bekenntnis zu einer aktionärs- und dividendenfreundlichen Firmenpolitik.

- In der Dividendenhistorie zudem genau prüfen, ob die relative jährliche Steigerung auch angemessen hoch ist. Viele US-Firmen erhöhen ihre Dividende nur um 1 Cent pro Quartal, um ihren Status als Aristokrat oder dauerhafter Steigerer zu halten. Zum Beispiel Coca-Cola. Dieses Vorgehen verschleiert jedoch einen wichtigen Aspekt: Bei Coca-Cola wird die Dividende dieses Jahr insgesamt $1,76 betragen (4 x 44 Cent). Im nächsten Jahr mit ziemlicher Sicherheit $1,80 (4 x 45 Cent). Das ist eine jährliche Steigerung von gerade einmal 2,3%. Zu wenig, um von der mächtigen Stärke des Zinseszinses bei der Dividendendynamik zu profitieren. Hinzu kommt, dass solche „Steigerungen“ sogar in normalen Zeiten unter der Inflationsrate liegen können. Und dann komme ich meinem Ziel von jährlichen Dividendensteigerungen nur im Schneckentempo oder gar nicht näher. Sprich: Ich will eine vernünftige Wachstumsdynamik bei der Dividende sehen.

Das Depot lässt sich grob in diese Kategorien einteilen:

Die „Cashcows“

Unternehmen mit hoher Dividendenrendite (>5%), aber dafür geringerer Wachtumsdynamik bei Kursverlauf und Dividendensteigerungen. Diese Aktien sollen die durchschnittliche Dividendenrendite des Depot nach oben treiben:

Allianz

Iron Mountain

Die „Grower“

Diese Unternehmen haben eine relativ geringe Dividendenrendite (1,5-3%), aber dafür ein sehr dynamisches Wachstum der Dividenden. Bei Titeln wie American Tower, ASML oder UnitedHealth sogar im Bereich von ca. 20%/Jahr. Dazu bieten alle sehr solide langfristige Kursverläufe:

American Tower

ASML

Home Depot

Linde

NextEra Energy

PespsiCo

UnitedHealth

Die „Allrounder“

Manche Aktien sind so gut, die haben einfach alles: Hohe Dividende, hohes Dividendenwachstum, gute Kursentwicklung:

AbbVie

Broadcom

Die ETFs

Es gibt so viele tolle Dividendenaktien auf der Welt, leider kann und will ich sie nicht alle haben. Zudem kommt in einigen Jahren vielleicht der Punkt, an dem ich das Depot nicht mehr so aktiv managen möchte. Zudem ist die Teilfreistellung interessant. Daher baue ich mir langsam einen Grundstock an Dividenden-ETFs auf. Dort gelten die gleichen Maßstäbe wie oben genannt. Leider gibt es am Markt viel Schrott, der durch diese Kriterien durchrasselt, aber mit diesen dreien bin ich zufrieden. Weitere sind nicht geplant:

SPDR S&P US Dividend Aristocrats (A1JKS0)

Vanguard FTSE All-World High Dividend Yield (A1T8FV)

VanEck Morningstar Developed Markets Dividend Leaders (A2JAHJ)

Performance

Ich pflege meine Kursdaten leider nicht so genau, sondern tracke überwiegend die Dividenden. Das Depot dürfte dieses Jahr Kurstechnisch allerdings im Plus liegen (im mittleren einstelligen Bereich), was im Vergleich „zum Markt“ sehr gut ist. Es war aber auch das Jahr vieler Value-Werte, die ich glücklicherweise im Depot habe: AbbVie, Linde, PepsiCo,UnitedHealth…

Die angepeilten 10% Dividendenwachstum sind eher konservativ kalkuliert und werden in der Regel jedes Jahr übererfüllt. So auch dieses.

Zukunftsaussichten

Folgende „Baustellen“ stehen für 2023 auf der Agenda:

- Das Depot ist mir zu US-lastig. An einem US-Übergewicht führt bei Dividenden nichts vorbei, aber bei den Einzelwerten sind es ca. 80% US-Anteil.

- Lösung: Ich plane zwei Positionen (halbe Positionsgröße) bei Vonovia und der Deutschen Post. Ich bin wirklich kein Fan von deutschen Aktien, aber der Einstiegszeitpunkt erscheint mir bei beiden gut. Die Dt. Post hat momentan ca. 4% Rendite, Vononia ca. 6,7%. Allerdings erwarte ich von beiden Unternehmen ein klares Bekenntnis zur Dividendenpolitik, auch in diesen schweren Zeiten. Zudem möchte ich positive Chartbilder sehen. So richtig traue ich beide Firmen noch nicht, daher die kleine Positionen. Wenn beide nicht gut laufen, fliegen sie wieder.

- Eine meiner Lieblingsaktien – Itochu –, die ich hier ausführlich vorgestellt habe, ist vor einiger Zeit unglücklich rausgeflogen und das freie Kapital woanders gelandet. Diese Position werde ich neu aufbauen. Ich kaufe, sobald die Aktie unter die GD200 fällt und diese dann wieder von unten durchstößt.

- Der Anteil der drei ETFs am Depot soll verhältnismäßig größer werden. Begründung: siehe Absatz dazu.

- Mehr als 20 Positionen möchte ich nicht in diesem Depot haben.

Abschließendes

Da Diskussionen über Investmentansätze hier oft zu moralischen Grundsatzstreitereien werden, bitte ich euch: Hier geht es um meine Dividendenstrategie, die zu meinem Lebensentwurf passt und – wichtig! – die mich gut schlafen lässt.

Mit diesem Disclaimer im Hinterkopf kann gerne über die Strategie selbst oder die enthaltenen Werte diskutiert werden. Ich hoffe, für einige waren einige hilfreiche Ansätze dabei.

Grüße aus einem nasskalten Flensburg

Marin

Gelöst! Gzum hilfreichen Beitrag.

- Labels:

-

Aktien

- Tags:

- dividenden

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 10.01.2023 19:45

du siehst das aus dem falschen Blickwinkel, Marin und ich unterhalten uns lediglich über die Einstufung eines Konzerns. Eventuell fühlt sich Marin betroffen, weil ich geschrieben habe seine Ansicht der Einstufung des Konzerns ist inkorrekt, ich habe aber weder pampig noch unqualifiziert geschrieben. Aber ich bin da nicht nachtragend.

ich weiß jetzt nicht, was an meiner Erklärung falsch ist. Der Konzern ist zwar wie ein Reit organisiert ( wird aber bei Comdirect oder auch bei Onvista als Aktienkonzern angegeben), denn das Tätigkeitsfeld ist wie dort nachlesbar die angesprochene Verwaltung.

Profan gesagt ist eigentlich ein REIT aber ein Fond, welcher nur in Immobilien investiert, dessen Geldeinnahmen aus dem Verkauf seiner Aktien er nur in Immobilienvermögen bündeln kann.

Warum du jetzt unterstellst, ich werfe dir vor, deine Einzelwerte nicht im Griff zu haben, verstehe ich nicht - und habe ich auch nicht.

Ich hatte beruflich einige Male mit solchen Sonderunternehmen zu tun, der Vorteil, diese sind zwar in Deutschland sehr schnell im Handelsregister eingetragen, müssen aber ihre Jahresbilanz in London einreichen und auch in englischer Sprache abgeben.

Weil sie oft einen schlechteren Zugang zum Kapitalmarkt haben, wird auch viel Fremdkapital benötigt.

Eventuell sind nicht alle Anleger so gut wie du informiert und ich habe lediglich versucht, die weniger informierten Mitglieder so neutral wie möglich auf Risiken hinzuweisen.

Wer die unglaublichen Fallstricke (schon bei unseren hiesigen geschlossenen seriösen Immobilienfonds) kennt und vielleicht schon auf den Leim gegangen ist, wird mit Sicherheit nie wieder Geld darin investieren.

Vielleicht sind die Zulassungsvoraussetzungen bei den amerikanischen REITs auch nicht so streng wie hierzulande, aber das zeigt mir schon die Spitzfindigkeit dieser Konstrukte. Ich persönlich würde als Firmeninhaber lieber bei einer OHG meine Waren kaufen, wie bei einer GmbH & CoKG.

Du hast recht, ich habe es gewagt, mich über eine mir unbekannte Aktie zu äußern, welche ich nicht kenne und nur bemerkt, dass die Ausschüttung höher ist wie der Gewinn. Dass es sich dabei auch um eine spezielle Form der Aktie handelt, war da noch gar nicht das Thema.

Dass dies von dir als unqualifiziertes abledern gegen einen Konzern und sogar gegen die investierten Aktionäre wie dich ausgelegt wird, war mir nicht bewusst. Bitte für diese Majestätsbeleidigung um Entschuldigung, das wird mir hier in deinem Thread nicht mehr passieren.

Natürlich werde ich mich beim US-Konzern nicht über die Rechtsform beschweren, und hoffe jetzt keiner Sammelklage aus den Staaten entgegen sehen zu müssen.

War dennoch schön, bei meinem Lieblingsthema hier etwas mitreden zu dürfen.

Grüße - Shane

10.01.2023 20:05 - bearbeitet 10.01.2023 20:05

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

10.01.2023 20:05 - bearbeitet 10.01.2023 20:05

Unter diesem Link kannst du die offizielle Pressemitteilung von Iron Mountain aus dem Jahr 2014 nachlesen, in dem die Umwandlung zu einem REIT verkündet wird. Bei allem Respekt, aber: Was dazu bei Onvista oder comdirect steht und was deine persönliche berufliche Erfahrung mit Sonderunternehmen und dem deutschen Handelsregister ist, ist für die Beurteilung vollkommen irrelevant. Wenn du weiterhin darauf bestehst, dass es "inkorrekt" wäre, Iron Mountain als REIT einzustufen – bitteschön. Ich persönlich habe keine Lust mehr, darüber zu diskutieren.

US-REITs sind in der Regel auch keine "spitzfindigen" Konstrukte, sondern grundsolide Unternehmen. American Tower und Realty Income sind nur zwei weitere Beispiele von ausgezeichnet geführten Unternehmen, an denen Aktionäre in den letzten Jahren viel Freude hatten. Sowohl an der Dividende, als auch an der Kursentwicklung.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 01:46

deine Bemerkungen, wie du verlierst die Lust zur Diskussion und die sture Beharrung auf die REIT-Einordnung zeigt mir deutlich, du fühlst dich tief gekränkt.

Dabei ging es zuerst doch nur darum, dass ein ungesund ist, wenn ein börsennotierter Konzern auf Dauer mehr Dividende ausschüttet, wie er einnimmt. Spielt es da eine Rolle , ob das nun eine AG, ein REIT, oder eine GmbH ist. Dieser Aspekt kam ja erst durch die Nachfrage von Digitus ins Gespräch. Und wegen einer korrekten Bezeichnung lese ich jetzt nicht seitenweise links in Google.

Der erwähnte American Tower Konzern ist ein Betreiber von Sendeanlagen zur Datenübermittlung und Kommunikation. Dem Konzern gehören weltweit rund 170.000 Sendemasten, die an Unternehmen aus der Telekommunikationsbranche, aus dem Radio- und TV-Geschäft und an Regierungsorganisationen verleast werden.

American Tower ist auch ein sogenannter Real Estate Investment Trust (REIT) und investiert das Kapital wie vorgeschrieben nur in Immobilien. Das sind in diesem Fall die erwähnten Sendemasten.

Dass man Sendemasten als Immobilie einstufen oder bezeichnen kann, wird wohl die meisten (dich natürlich nicht) Leser verwundern.

Das ist meine Art sowas als spitzfindig zu bezeichnen wie die Immobiliendefinition bei Iron Mountain. Aber das hat ja nichts mit schlecht oder gut zu tun, eben spitzfindig und nur, wenn man es bewusst missverstanden werden will.

Ob Aktionäre allerdings soviel Freude haben, darüber kann man auch geteilter Meinung sein. A. Tower profitiert vom 5G Netzausbau der nächsten Jahre und der erwarteten künftigen Mobilfunktechnologie. Dann können die Einnahmen sicher kräftig in der Kasse klingeln.

Aber die Freude kann man auch getrübtem Blick sehen, so ist ein derzeitiges KGV von 52 schon als sportlich zu betrachten und vom Hoch 277 Euro auf das Tief bei 187 Euro (innerhalb eines Jahres) bei ziemlich normaler Dividendenrendite veranlasst auch nicht zu Freudensprüngen.

Aber wir lassen wie von dir gewünscht weitere Unterhaltungen bleiben, ich kann verstehen, wenn man eine Aktie kauft, will man natürlich hören, toll, interessant, was es nicht alles gibt, das kenne ich gar nicht usw. - und fühlt sich von sachlicher Kritik an einem Konzern gleich persönlich angegriffen.

Ein REIT klingt natürlich viel mystischer wie ein normaler Genussschein oder die dreifache Dividendenrendite bei der Allianz, BASF oder von mir aus auch der Deutschen Telekom.

Ich verabschiede mich im Gegensatz zu dir dennoch wie stets weiter freundlich, das hast du bestimmt nur vergessen!

Grüße - Shane

- Tags:

- Auf wiedersehen

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 09:24

Hinweis an alle Leser, die durch die letzten Postings vielleicht verwirrt sind:

- Googled einfach, ob Iron Mountain ein REIT ist oder nicht (oder klickt alternativ auf den von mir geposteten Link).

- Recherchiert dabei am besten gleich mit, was es mit der Ausschüttungsquote bei REITs auf sich hat, warum diese "nicht durch den Gewinn gedeckt" ist und warum das nicht bedenklich ist (oder lest das, was ich bereits vorher geschrieben habe).

- Und wer wirklich interessiert ist, informiert sich generell über US-amerkanische REITs und kann dann selbst beurteilen, ob diese Kontrukte "spitzfindig" sind oder einfach rein betriebswirtsschaftlich getroffene Entscheidungen sind.

- Auch kann jeder für sich selbst entscheiden, ob er oder sie mit Iron Mountain, American Tower oder BASF mehr Freude hatte und haben wird.

Viele dieser interessanten Informationen sind schnell gefunden und zum Glück gab es schon einige Nutzer, die dazu bereits positives Feedback gegeben haben (auch per PN). Vielen Dank dafür, das freut mich wirklich.

Grüße aus einem freundlichen Flensburg

Marin

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 09:33

Völlig unnötig und eher das Gegenteil bewirkend, lieber @Glücksdrache !

Dieser Faden ist äußerst spannend und sehr lehrreich!

Ganz besonders, wenn erfahrene Börsianer, wie @Marin und @Shane 1 hier fachlich und sachlich ihre Einschätzungen darlegen.

Ich als Leser kann nur profitieren von diesem Meinungsaustausch!

Meine off topic Meinung zu deinem Beitrag: deine ständige Weichspülerei geht mir langsam auf die ...

____________________

Alle Männer haben nur zwei Dinge im Sinn: Geld ist das andere. Jeanne Moreau

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 09:43

Hallo @Antonia,

dies ist die Lesebestätigung Deines Beitrags, der im passenden Faden "Wirtshaus" besser aufgehoben zu sein scheint. Sag doch einfach, dass Du den User Glücksdrache nicht magst. 👍

Ich weise sporadisch immer mal wieder darauf hin, dass Wissensaustausch noch besser wird, wenn allgemeine Umgangsformen gewahrt bleiben. Und die beiden hatten sich ja kurz ineinander verbissen.

Inzwischen passt aber alles und ich wünsche Dir @Antonia alles Gute.

Liebe Grüße

Gluecksdrache

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

11.01.2023 10:16 - bearbeitet 11.01.2023 10:57

Für den Fall das jemand in REITs über Immobilien ETF investieren möchte noch der Hinweis auf synthetische Swapper.

Normalerweise habe solche ETF (Immobilien) nämlich keine Teilfreistellung. Ausnahme sind Swapper die ein Trägerportfolio haben das aus "normalen" Aktien besteht. In diesem Fall gibt es dann doch die Teilfreistellung da das tatsächlich vorhandene Portfolio ja die entsprechenden Bedingungen erfüllt.

Gruß

Curtis

"I am a dwarf and I'm digging a hole. Diggy diggy hole, diggy diggy hole. I am a dwarf and I′m digging a hole. Diggy diggy hole, digging a hole" - Wind Rose

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 11:26

Hallo,

um hier auch mal wieder was nützliches beizutragen.

Mir fiel in dem Zusammenhang der ETF "Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF - EUR DIS" ( LYX0Y2 ) ein.

Dieser wurde vor"langer" Zeit mal diskutiert und ist wohl immer noch ein sinnvolles Investment.

beste Grüße

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 12:14

Hallo @Marin, @Shane 1, @CurtisNewton,

hallo Community,

die Idee mit einer besonderen Rechtsform eine Mindestausschüttung festzulegen finde ich sehr interessant und diese kann durchaus auch der Förderung der Aktienkultur dienen. Man denke mal an ein Management, dass so viel Cash angehäuft hat, dass irgendwas gekauft wird. Oder ob sozusagen die aufgelaufenen Gewinne unbedingt ausbezahlt werden und der Anleger dann selbst die Investment-Entscheidung trifft.

Jedenfalls haben die beiden REITs in meinem Depot für gute Wertentwicklung gesorgt.

Zusätzlich kann ein Blick in das Geschichtsbuch der bewährten Bundesrepublik nicht schaden. 😊 Wenn ich mich richtig erinnere gab es eine ähnliche, gesetzliche Regelung auch in Deutschland. Bis etwa irgendwo im Jahr 1996-1999 (?) gab es bei normalen AGs einen maximalen Prozentwert (50 %?), der in die freien Gewinnrücklagen gebucht werden durfte. Dann noch Drohverlust Rückstellungen weg und es ergab sich sozusagen eine bestimmte de- facto Mindestdividende.

Liebe Grüße

Gluecksdrache

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 11.01.2023 12:56

- Türchen 2: Heute mache ich mal Druck in Wertpapiere & Anlage

- Türchen 1: Bohnen in Pennsylvania - The Hershey Company in Wertpapiere & Anlage

- Euer Adventskalender: 24 Ideen bis zum Fest! in Wertpapiere & Anlage

- PhotoTAN App und Lesegerät parallel nutzbar in Konto, Depot & Karte

- Trailing Stop Loss mit Limit in Wertpapiere & Anlage