- Forum

- Wertpapiere & Anlage

- Rosinenpicker-Tipps #13: Invesco NASDAQ-100 ESG

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

Rosinenpicker-Tipps #13: Invesco NASDAQ-100 ESG

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

23.11.2021 21:50 - bearbeitet 25.11.2021 21:31

Liebe Peergroup,

[ich bin ja inzwischen ein absoluter Fan von Bahnfahrten - nicht nur nur dass sie politisch korrekt, gewissermaßen greta-konform sind, man hat unendlich viel Zeit, kann lesen, das Laptop auspacken oder schlafen (etwas was bei Inlandsflügen überhaupt nicht geht). Und dann entdeckt man auch das eine oder andere ...

Aber Ihr erwartet keine klimapolitischen Statements sondern wollt ETF-Tipps haben:

Und die bekommt Ihr!]

Endlich (ja ich habe tatsächlich drauf gewartet) gibt es einen ESG/SRI-ETF auf den NASDAQ: den Invesco Nasdaq-100 ESG.

Und deshalb wird dieser ETF die glückbringende #13 der Rosinenpicker-Reihe.

Zum NASDAQ an sich ist ja nicht viel zu sagen. Er ist die Benchmark für Tech-Aktien (auch wenn er natürlich lediglich US-amerikanische Werte listet)*. Leider verrät uns das Factsheet zum ETF nicht, wieviele der 100 NASDAQ-Werte nun tatsächlich die Kriterien erfüllen.

Die Seite des zugrunde liegenden Index ist auskunftsfreudiger: Es sind 96 Positionen.

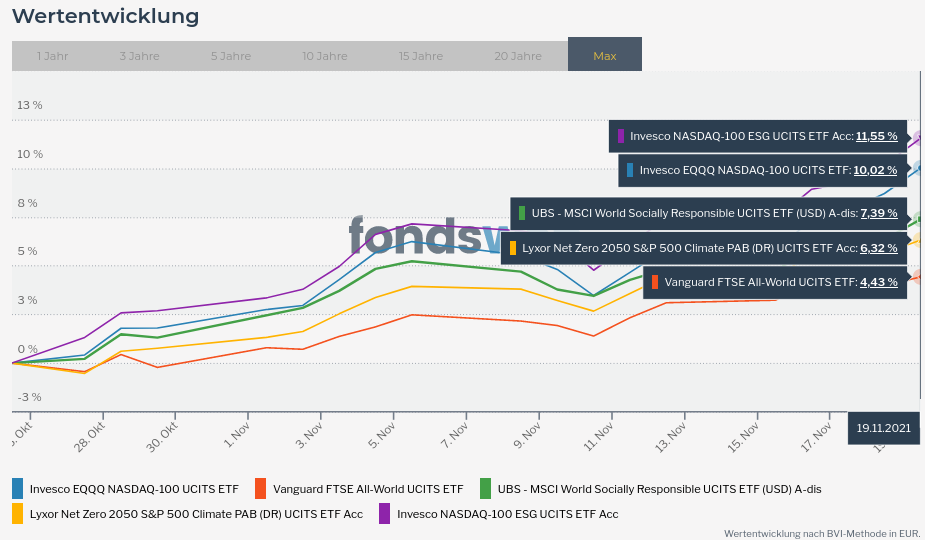

Der ETF ist erst einen Monat auf dem Markt, deswegen sind jegliche Vergleiche natürlich nicht wirklich seriös:

[via]

Nichstdestotrotz macht schon dieser Vergleich Appetit auf mehr.

Fazit: noch keine wirkliche Empfehlung, dafür ist der ETF noch zu jung. Aber für Investor:innen, die Wert auf Nachhaltigkeitskriterien legen, ist dieser ETF natürlich erste Wahl, wenn es um eine Investiton in US-amerikanische Tech-Werte geht. ESG ist nicht so streng wie SRI (siehe die einschlägigen Artikel hier in der Community) aber besser als nichts. Kommt auf jeden Fall auf die Watchlist.-

Bei Scalable ist der ETF kostenfrei besparbar, comdirect bezeichnet ihn als nur "auf Anfrage" handelbar.

Grüße,

Andreas

Edit: @Tarquin hat unten korrekterweise darauf hingewiesen, dass es weder stimmt, dass im NASDAQ-100 lediglich Tech- noch dass ausschließlich US-amerikanische Werte enthalten sind. Das ist skurril, ändert aber nichts daran, dass der NASDAQ-100 die sprichwörtliche Tech-Benchmark ist (auch wenn wir alle wissen, dass das nicht ganz so einfach ist).

PS: Die anderen Artikel aus der Rosinenpicker-Reihe sind >>hier<< zu finden.

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Labels:

-

ETF

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

23.11.2021 22:13 - bearbeitet 23.11.2021 22:35

Zum NASDAQ an sich ist ja nicht viel zu sagen. Er ist die Benchmark für Tech-Aktien (auch wenn er natürlich lediglich US-amerikanische Werte listet). Leider verrät uns das Factsheet zum ETF nicht, wieviele der 100 NASDAQ-Werte nun tatsächlich die Kriterien erfüllen.

Da muss ich mal kurz korrigierend eingreifen. Der Nasdaq 100 enthält die 100 größten (nach Marktkapitalisierung) Nicht-Finanzunternehmen, die an der Börse NASDAQ gelistet sind.

Dazu zählen unter anderem:

American Electric Power Co.Inc (Energieunternehmen)

Baidu.com Inc. ADR (Chinesisches Google)

Costco Wholesale Corp. (Großhandel)

Dollar Tree Inc. (Einzelhandel)

Exelon Corp. (Energieversorger)

Honeywell (Industrie)

JD.com Inc. ADR (Chinesisches Amazon)

Keurig Dr. Pepper (Getränke)

Kraft Heinz Co. (Nahrungsmittel)

Marriott International (Hotels)

Mondelez Internaional Inc. (Nahrungsmittel)

Monster Beverage (Getränke)

NetEase Inc. ADR (auch China Tech)

O'Reilly Automotive Inc. (Autoteilehändler)

PepsiCo (Getränke)

Starbucks (Restaurants)

Walgreens Boots Alliance (Apotheken)

Zwar wird die NASDAQ auch als Technologiebörse bezeichnet, allerdings werden auch viele andere Unternehmen (und per ADR sogar chinesische) dort gehandelt. Übrigens ist salesforce nicht an der NASDAQ gelistet, dort wurde sich für eine Listung an der NYSE entschieden. Trotzdem haben die großen Techkonzerne natürlich aufgrund ihrer hohen Marktkapitalisierung ein extrem hohes Gewicht im Index. Apple und Microsoft machen jeweils mehr als 10% aus, die Top10 kommen auf über 50%.

Grüße Tarquin

23.11.2021 22:16 - bearbeitet 23.11.2021 22:18

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

23.11.2021 22:16 - bearbeitet 23.11.2021 22:18

@Tarquin schrieb:

Da muss ich mal kurz korrigierend eingreifen.

Danke für die Ergänzung.

Wobei ich nicht ganz nachvollziehen kann, was jetzt die "Korrektur" ist 🙂.

Es ist nicht nur Tech, aber die großen Werte sind schon eher Technologie-Papiere.

Grüße und gute Nacht,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 23.11.2021 22:27

Oh sorry, ich wollte eigentlich mehr darauf eingehen, dass nicht nur amerikanische Werte enthalten sind. Bin dann aber etwas abgebogen. ASML ist als Niederländisches Unternehmen übrigens auch enthalten.

Grüße Tarquin

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 23.11.2021 22:33

@Tarquin: Kann einem angesichts der Kursentwicklung ja nur recht sein 🤑

Grüße,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 24.11.2021 16:09

Vielen Dank @digitus für diesen Tipp.

In diesem Zusammenhang mal gefragt, was wäre vom Invesco NASDAQ Next Generation 100 (A2QPVX) eurer Meinung als zukünftige Anlage ergänzend zu halten? Bisher, so wie ich erkenne, bleibt der etwas zurück.....

Grüße Klimaaprima

24.11.2021 16:55 - bearbeitet 24.11.2021 16:57

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

24.11.2021 16:55 - bearbeitet 24.11.2021 16:57

Hallo @Klimaaprima, danke für den Einwurf.

Auf dem Factsheet des Invesco Nasdaq Next Generation 100 steht:

Der NASDAQ Next Generation 100 Index® soll die Wertentwicklung der nächsten Generation der an der Nasdaq notierten Nicht-Finanzunternehmen widerspiegeln. D.h. die 100 größten an der Nasdaq notierten Unternehmen außerhalb des NASDAQ-100 Index auf Basis der Marktkapitalisierung. Der Index spiegelt Unternehmen aus den wichtigsten Branchengruppen wieder. Darunter befinden sich Computerhardware und -software, Telekommunikation, Einzelhandel/Großhandel und Biotechnologie.

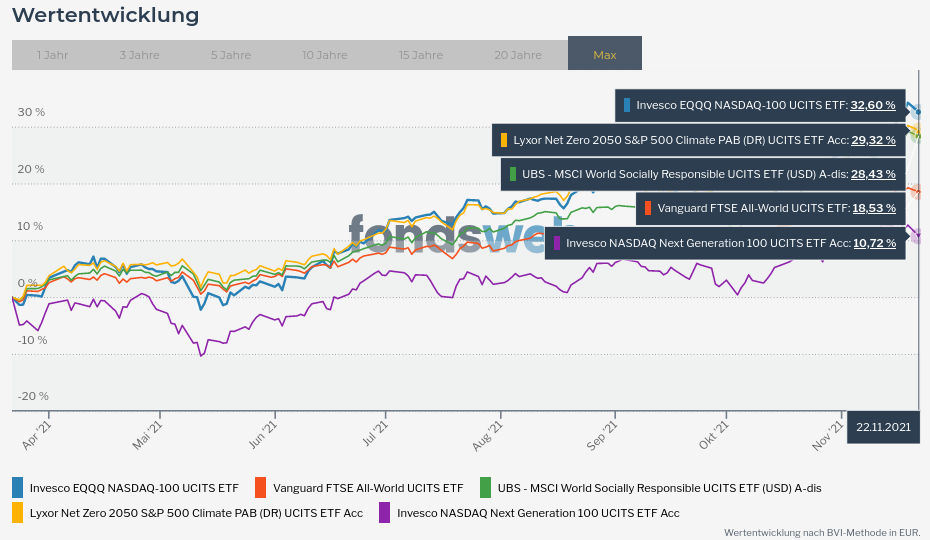

Das klingt mal grundsätzlich ganz gut, das Konzept ist aber bisher noch nicht von Erfolg gekrönt:

[via]

Der Fonds ist erst seit März auf dem Markt, deswegen ist auch hier der Vergleichszeitraum nicht repräsentativ. Ich habe den Next Generation im Vergleich mal gegen die ETFs antreten lassen, gegen die auch oben der ESG-NASDAQ angetreten ist.

Für die acht Monate des Vergleichschart liegt der Next Generation um knapp 22%-Punkte hinter dem "normalen" NASDAQ EQQQ. Das muss natürlich zunächst mal überhaupt nichts heißen: MDAX und SDAX können ja auch phasenweise besser performen als Papa DAX. Aber der Next Generation wird in den vergangenen acht Monaten sogar vom eher behäbigen FTSE All-World outperformt.

Mein Fazit deswegen: Gerne auf die Watchlist, aber nur ins Depot, wenn man felsenfest vom Potenzial der zweiten Reihe der NASDAQ überzeugt ist. Ich wäre es nicht ...

Grüße,

Andreas

FAQ zu Finanz-Informationsquellen im Internet | FAQ zu Apps | Papiere mit monatlicher Aussschüttung

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 24.11.2021 17:43

Hallo @digitus ,

vielen Dank für deine fundierte Anwort und den Chartvergleich. Der Verlauf überzeugt noch nicht! Zunächst die Zusammensetzung mit einigen Titeln empfinde ich als recht vielversprechend, Werte wie Datadog, Fortinet, Enphase Energy. Werte, wie beispielsweise Roku im Moment schwierig, aber vielleicht konsolidieren die bald wieder.

Watchlist und vielleicht nächstes Jahr kleines Paket als "Versuchsballon". Bei Scalabel auch als Sparvertrag. Schau 'mer mal.....

Grüße Klimaaprima

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 25.11.2021 06:58

Danke für die Vorstellung, aber meiner Meinung nach ist dieser Nasdaq 100 ESG ETF auch wieder einer der ETFs den keiner ernsthaft braucht.

Von 100 Werten im Nasdaq 100 bleiben nach dem knallharten ESG Filter 96 Werte über? Ernsthaft? 🤣

Wenn man auf Nachhaltigkeit in der Geldanlage setzt, sollte man sich eher aktive Fonds wie z.B. den Ökovision ansehen. Im Bereich der ETF sind die SRI und ESG Filter doch eher ein Feigenblatt.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 25.11.2021 07:22

Ich las es so, dass @Tarquin darauf hinweisen wollte, dass der NASDAQ-100 immer als "Tech-Index" bezeichnet wird, aber es eben nicht ist. Es ist alles enthalten, außer Finanzindustrie - obwohl selbst die enthalten ist. Oder ist Fiserv als Zahlungsverkehr/Fintech kein Finanzdienstleister? 😉 Auch Argentinien, Kanada oder GB ist im NASDAQ-100 vertreten.

Und trotzdem wird er als Benchmark für Tech genutzt. Einfach weil die größten enthaltenen Werte Tech sind.

Ich kann den Missmut von @olli74 verstehen. Vier Unternehmen aus dem Originalindex sind lediglich nicht enthalten, sodass es schon etwas wie Geldmacherei klingt nun einen ESG Index auf den schon recht gut ESG erfüllenden NASDAQ-100 aufzulegen und diese Welle zu reiten.

Aber andererseits finde ich, dass es doch um so besser ist: Man hat die volle Power und gleichzeitig seine eigenen Wünsche nach ESG-Geldanlage erfüllt. Dass bei ETFs die ESG-Kriterien nur ein Feigenblatt sein sollen kann ich nicht nachvollziehen. Wo ist der Unterschied zwischen einem aktiv gemanagten Fonds, bei dem ein Manager die Unternehmen selber auswählt, und einem Index, bei dem ein Indexanbieter nach eben denselben Kriterien die Unternehmen in seinem Index auswählt, und dann ein anderer Anbieter diesen Index mit einem ETF abbildet? Ist nur ein Schritt mehr, aber deswegen doch kein Feigenblatt.

Ich finde es gut, egal ob nun 99 der 100 Unternehmen die Richtlinien erfüllen oder nur 20. Ein aktiver Manager wird sicherlich noch das ein oder andere Unternehmen auf Grund schlechterer Performance rauslassen, aber dafür wird er ja auch bezahlt. Da sehe ich eher das Feigenblatt.

Danke für den Tipp @digitus - bei der ING ist der auf Grund eines fehlenden BIB nicht handelbar.

Research alone won't ensure a profit. Your main goal should be to make money, not to get an A in How to Read a Balance Sheet. - RD

- Invesco S&P 500 ETF: Anzeigefehler oder echter Kurssturz? (Tradegate) in Wertpapiere & Anlage

- Erneuerbare Technologien erwachen aus dem Dornröschenschlaf#Comeback 2.0#ETFs im Fokus in Wertpapiere & Anlage

- Technologie ETFs als Renditebooster gegenüber einem Nasdaq-100 ETF# Pflicht oder Wahrheit in Wertpapiere & Anlage

- Drei globale ETF-Alternativen zum MSCI World oder FTSE All-World ETF in Wertpapiere & Anlage

- ETF´s bei comdirect nicht handelbar in Wertpapiere & Anlage