- Forum

- Wertpapiere & Anlage

- Betreff: Allianz-Aktie (Solide Langfristanlage od...

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

Allianz-Aktie (Solide Langfristanlage oder Spekulationspapier?)

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am

12.11.2017

13:04

- zuletzt bearbeitet am

04.12.2018

15:23

von

SMT_Chris

![]()

Allianz (Solide Langfristanlage oder Spekulationsaktie?)

In nachfolgendem Beitrag wurden Charts oder Grafiken entnommen von Bloomberg und Börse ARD, Bilder aus dem Web, Textzeilen oder einzelne Passagen bei Finanznachrichten, The Motley Fool, dem Allianz Geschäftsbericht sowie techn. Daten von Onvista übernommen. Keine der nachfolgenden Informationen entstammen beitragspflichtigen Börsenbriefen und sind bei nachhaltigem Suchen alle frei im Internet auffindbar.

------------------------------------------------------------------------------------------------

Die Konzerngeschichte

Die Allianz SE mit Hauptsitz in München ist, sowohl nach Marktkapitalisierung als auch nach Umsatz, der größte Versicherungskonzern der Welt. So betreut das Unternehmen weltweit über 80 Mio. Kunden in mehr als 70 Ländern. Seit 1988 ist der Konzern im DAX vertreten.

Gegründet wurde die heutige Allianz bereits im Jahr 1889 in München. Die Gründung wurde dabei von zahlreichen Mitgliedern des Aufsichtsrats sowie des Vorstands der Münchener Rück vorangetrieben. Seit 1895 wurde dann die Aktie erstmals an der Börse Berlin gehandelt.

Zur ersten großen Bewährungsprobe kam es dann im Jahr 1906 infolge des verheerenden Erdbebens in San Francisco. Aber auch der Untergang der Titanic im April 1912 traf das Unternehmen sehr hart. Denn in beiden Fällen musste man hohe Entschädigungszahlungen leisten.

Als großer Fehlschlag der jüngeren Zeit erwies sich die Übernahme der Dresdner Bank im Jahr 2001. Sowohl diese Übernahme als auch die Anschläge vom 11. September führten schließlich zum ersten negativen Ergebnis in der Geschichte des Konzerns. Infolge der Börsenbaisse im Jahr 2002 brachten die Milliardenabschrebungen für die Dresdner Bank und Anteile an weiteren Aktienbeteiligungen zusammen, mit den Folgen der Terroranschläge vom 11. September die Allianz fast ins Wanken: der Gewinn stürzte ab und 2002 schrieb der Konzern rote Zahlen. Das Eigenkapital sank in zwei Jahren um 40 Prozent und der Aktienkurs brach ein.

Im Jahr 2008 erfolgte dann endlich die Trennung von der Dresdner Bank durch Verkauf an die Commerzbank, die sich bis heute noch mit den entsprechenden Altlasten herumschlagen muss. Das Konzept des Allfinanz-Konzerns muss damit als gescheitert angesehen werden, zumal sich der Konzern seit der Rückbesinnung auf sein Kerngeschäft „Versicherungen“ wieder auf einem sehr guten Weg befindet, wie wir gleich noch sehen werden.

(Ab hier sollten jetzt immer passend aktuelle Charts, GrafikenTabellen usw. erscheinen, welche jedoch mit einer normalen Einfügeoption leider nicht übernommen werden . Probieren wir es eben mit normalem Text).

Rund 50 Prozent hatte die Allianz-Aktie im Jahre 2008 verloren, seit dem Allzeithoch (441,16 Euro / 45,40 Euro) war der Kurs des Münchner Versicherers um über 80 Prozent eingebrochen. Die Finanzkrise hinterließ im Aktienkurs deutliche Spuren. Heute allerdings steht die Allianz besser da als viele andere Finanzunternehmen. Nachdem es endlich gelungen war, einen Käufer für das Dauersorgenkind Dresdner Bank zu finden – das Institut ging für zehn Milliarden Euro an die Commerzbank –, ist der Konzern den Klotz am Bein los und kann sich wieder auf das Versicherungsgeschäft konzentrieren.

Kunde der Allianz möchte ich nicht sein, Aktionär dagegen schon

Eigentlich leidet die Allianz SE unter der aktuellen Niedrigzinspolitik der international führenden Notenbanken. Denn wie soll ein Konzern wie die Allianz ihren Kunden noch Lebensversicherungen verkaufen, wenn man diesen kaum mehr Zinsen versprechen kann. Hinzu kommt, dass man die hohen Zinsversprechen aus Altverträgen erwirtschaften muss, wenngleich der Garantiezins zwischenzeitlich mehrfach gesenkt wurde.

Andererseits gelingt es dem Unternehmen wohl immer noch, wie ein Blick auf die Geschäftsentwicklung zeigt, attraktive Geldanlagen zu finden. Daher gilt für die Allianz wohl der alte Kostolany-Spruch „Kunde der Allianz möchte ich nicht sein, Aktionär dagegen schon”. Denn das Geld, das die Allianz bei den Kunden einspart, zahlt sie, dank der Dividendenerhöhung, an ihre Aktionäre aus.

Chance und Risiko

Ein beeindruckende Marktkapitalisierung von über 89 Mrd. Euro, ein Gewinnwachstum von 6,8%, eine günstige Bewertung von 11,8 sowie eine Dividendenrendite von aktuell 4,2% (nur um ein paar Zahlen zu nennen), das alles spricht für einen Kauf der Aktie der Allianz SE. Dass das Geschäftsmodell funktioniert beweist dabei nicht nur die lange Existenz des Unternehmens, sondern auch die Tatsache, dass im Geschäftsjahr 2001 erstmals überhaupt in der Geschichte des Konzerns ein Verlust anfiel (nach mehr als 110 Jahren!).

Dies gilt umso mehr, da der Konzern sowohl die Weltwirtschaftskrise ab Ende der 1920er Jahre sowie zwei Weltkriege überstanden hat. Daher ist die Aktie der Gesellschaft auch zu Recht im DAX notiert und zählt somit zu den absoluten Bluechips in Deutschland (der Begriff kommt tatsächlich aus den Spielcasinos, ebenso wie Redchips für qualitativ minderwertigere Aktien).

Neben dem stets vorhandenen Aktienmarktrisiko halte ich das Risiko bei der Allianz Aktie somit für überschaubar. Somit eignet sich die Aktie, insbesondere dank der fürstlichen Dividendenzahlungen sicherlich nicht nur für wachstumsorientierte oder spekulative Anleger, sondern auch für konservative langfristig denkende Investoren. Trotz allem wird eine stete und konsequente Beobachtung wie bei allen Aktien nicht schaden.

Meine Beweggründe

Für Investoren wie mich sind Dividendenaktien ein wichtiger Bestandteil ihres Depots, weil sie kontinuierliche Einnahmen lieben. Möglicherweise weil sie ihre Rente damit aufbessern möchten. Vielleicht aber auch, um das freiwerdende Kapital in andere Anlageklassen zu investieren, beispielsweise in die Immobilienwirtschaft (Gebäude), Edelmetalle (Gold) oder in die Kunst (Gemälde oder Oldtimer). Uns Anlegern ist es ebenfalls besonders wichtig, dass sie sich auf eine stabile Dividende verlassen können.

Das Geschäftsmodell Wenn Anleger auf regelmäßige Dividendenerträge angewiesen sind, sollten sie zunächst prüfen, ob das Geschäftsmodell des Unternehmens dauerhaft hohe Ausschüttungen ermöglicht. Die Allianz ist wie Eingangs erwähnt einer der größten Versicherer der Welt. Da die meisten Versicherungen mehrere Jahre oder sogar Jahrzehnte laufen, ist die Gefahr, dass die Einnahmen aus Beitragszahlungen von einem Jahr aufs andere einbrechen, sehr gering.

Die Prämien, die nicht zur Schadensregulierung benötigt werden, legen die Konzerne an. Die daraus resultierenden Zinsen sind die zweite wichtige Einnahmequelle von Versicherungen. Trotz Niedrigzinsphase konnte die Allianz 2015 über 22 Milliarden Euro an Zinseinnahmen generieren, das sind 4,5 % mehr als 2014. In meinen Augen ist das ein Beleg dafür, dass die Allianz auch in diesem schwierigen Umfeld ihr Geld gewinnbringend anlegen kann.

Mit den langfristig gesicherten Einnahmen aus Beitragszahlungen und den erwirtschafteten Zinseinnahmen dürfte das Geschäftsmodell der Allianz auch zukünftig hohe Ausschüttungen erlauben.

Der Gewinn und der Cashflow Ob sich die Allianz ihre hohen Ausschüttungen auch tatsächlich leisten kann, zeigt ein Blick auf die Gewinne und Cashflows der letzten Jahre. Und die waren fast immer so hoch, dass nach Investitionen und ausbezahlter Dividende etwas übrig blieb.

Der Cashflow zeigt im Gegensatz zum Gewinn, welche Bewegungen tatsächlich am Firmenkonto stattgefunden haben. In Bezug auf die Liquidität ist der Cashflow somit der aussagekräftigere Wert. Ist der Free Cashflow positiv, erzielte das Unternehmen nach Abzug aller Investitionen und Finanzierungstätigkeiten, zu denen auch die Auszahlung der Dividenden gehört, einen Gewinn.

Mit Ausnahme des Jahres 2013 war das bei der Allianz in den letzten sechs Jahren immer der Fall. Damit steht fest: Die Allianz erwirtschaftete genug Cashflow, um sich ihre Dividende auch ohne Schuldenaufbau leisten zu können. Für Anleger, die auf kontinuierliche Dividendenausschüttungen angewiesen sind, ist das ein gutes Zeichen. Denn nur wenn die Dividende dauerhaft aus tatsächlich erwirtschafteten Erträgen gezahlt wird, ist sie auch nachhaltig.

Der Gewinn und der Cashflow deuten also ebenso wie das Geschäftsmodell darauf hin, dass die Allianz auch zukünftig in der Lage sein wird, eine hohe Dividende an die Aktionäre auszuschütten.

Die Ausschüttungsquote Der letzte Punkt des Dividendenchecks bezieht sich zum Verhältnis der Ausschüttung zum erwirtschafteten Gewinn. Dieses Verhältnis bezeichnet man als Ausschüttungsquote. Bei einer Ausschüttungsquote von 100 % würde der gesamte Gewinn an die Aktionäre ausgeschüttet werden. Das hört sich vielleicht im ersten Moment toll an, ist meiner Meinung nach aber mit Vorsicht zu genießen. Denn wenn der komplette Gewinn ausgeschüttet wird, bleibt nichts mehr für Investitionen übrig.

Um langfristig erfolgreich zu sein, sind Investitionen aber notwendig. Daher bevorzuge ich Unternehmen, die etwa 50 % ihres Gewinns an die Aktionäre ausschütten. Bei der Allianz lag die Ausschüttungsquote in den letzten Jahren mit einer Ausnahme immer in diesem Kriterium.

|

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Ergebnis je Aktie (in Euro) |

10,20 |

5,74 |

11,56 |

13,23 |

13,71 |

14,56 |

|

Dividende je Aktie (in Euro) |

4,50 |

4,50 |

4,50 |

5,30 |

6,85 |

7,30 |

|

Ausschüttungsquote |

40,2 % |

78,4 % |

38,9 % |

40,1 % |

50,0 % |

50,1 % |

(Quelle: Geschäftsbericht Allianz 2015)

Die Dividende der Allianz ist daher grundsolide finanziert und erlaubt es dem Unternehmen trotz hoher Ausschüttungen gleichzeitig in die Zukunft zu investieren. Außerdem bietet eine niedrigere Ausschüttungsquote einen Puffer für schlechtere Jahre, wie beispielsweise 2011. Trotz einbrechender Gewinne musste die Dividende nicht gesenkt werden. Für Anleger, die auf diese angewiesen sind, ein Beleg für die Sicherheit der Dividende.

Mein Fazit zur Allianz-Aktie Ein durch langfristige Verträge gesichertes Geschäftsmodell, hohe Cashflows und eine vernünftige Ausschüttungspolitik machen die Allianz-Aktie in meinen Augen zu einem Titel, dessen Dividende auch in den nächsten Jahren sicher erscheint. Wer also neben steigenden Kursen auch kontinuierliche Einnahmen aus Dividendenausschüttungen bevorzugt, kann meiner Meinung nach also durchaus einen Blick auf die Allianz-Aktie werfen. Es sieht leider fast so aus, als hätten die deutschen Anleger kein Vertrauen in unsere Wirtschaft und in die Allianz Aktie, denn lediglich 37,8 % der Papiere liegen noch in deutschen Händen. Doch wahrscheinlich liegt die Erklärung weniger in dem mangelnden Vertrauen in die hier ansässigen deutschen Unternehmen, als vielmehr in der deutschen Abneigung gegen die Aktie als Anlageinstrument.

Die Allianz-Aktie ist inzwischen auf den höchsten Stand seit Mitte 2002 gestiegen. Auch mit Blick auf den bisherigen Jahresverlauf sind sie mit einem Plus von über 20 Prozent unter den Favoriten im deutschen Leitindex.

Die 200-Euro-Marke ist geknackt, geht es nun wieder abwärts? Auch der Versicherungskonzern Allianz ist von den Stürmen und Erdbeben in diesem Sommer getroffen worden, allerdings weniger stark als befürchtet. Das stimmt die Konzernführung zuversichtlich.

Die Schadensbilanz aus den Naturkatastrophen dieses Sommers beläuft sich nach Allianz-Angaben auf 529 Millionen Euro. Dadurch sank das operative Ergebnis des Münchner Konzerns auf 2,5 Milliarden Euro, nach 3,0 Milliarden im dritten Quartal des Vorjahres. Damit fällt die Belastung aber niedriger aus als erwartet.

Neues Aktienrückkaufprogramm

Nun jedoch noch kurz zum Aktienrückkaufprogramm der Allianz, der eigentlichen Anfrage eines Lesers an mich in einem anderenThread. Vom überschüssigen Kapital will die Allianz weitere zwei Milliarden Euro an die Aktionäre weitergeben. Das zweite Aktienrückkaufprogramm in der Geschichte des Konzerns soll Anfang 2018 starten und in den ersten sechs Monaten des Jahres 2018 durchgeführt werden. Der Konzern wird die gekauften Aktien einziehen. Nach meinen soeben durchgeführten Ermittlungen hat die Allianz seit Beginn diesen Jahres 410.898.700 Aktien vom Markt genommen.

Dabei hatte Vorstandschef Oliver Bäte eigentlich erkennen lassen, dass er für das Geld lieber Unternehmen kaufen würde. Später fügte er aber hinzu, die Allianz könne sich beides zugleich leisten - Zukäufe und Aktienrückkäufe. Einzige Voraussetzung für das neue Programm ist eine ausreichende Kapitaldecke – und diese ist bei der Allianz vorhanden.

Über einen regen Meinungsaustausch, eigene oder fremde Ansichten, Ideen oder Informationen zu der Allianz-Aktie würde ich mich freuen. Über die Vor-und Nachteile eines Aktienrückkaufs für uns Börsianer werde ich demnächst sicherlich in einem eigenen Thread Stellung nehmen.

Ich hoffe, ich konnte den Lesern mit diesem Beitrag einige interessante Perspektiven der Aktie aufzeigen.

Grüßle an alle Leser - Shane

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 26.11.2018 22:50

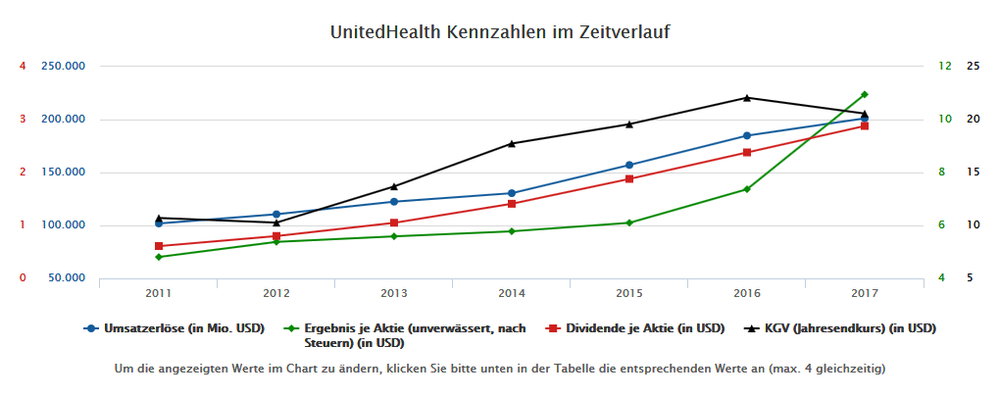

@nmh schrieb:@Pramax: Absolut, die ist mir entgangen entglitten entkommen ent-äh-sprungen. UnitedHealth hat von allen genannten Versicherungsaktien mit Abstand das beste technische Chance-Risiko-Verhältnis (Rosenheim-Parameter*) und den schönsten Chart. Die hab ich wirklich übersehen!

https://www.youtube.com/watch?v=-ttEWgxG1os

nmh

___________

*) Gruß an alle nmh-Premium-Leser (m/w)

Hallo zusammen,

durch @nmh und @Pramax bin ich auf UnitedHealth aufmerksam geworden. Was mir noch sehr gut gefällt:

Bei der Aktie passt es meiner Meinung nach charttechnisch und fundamental.

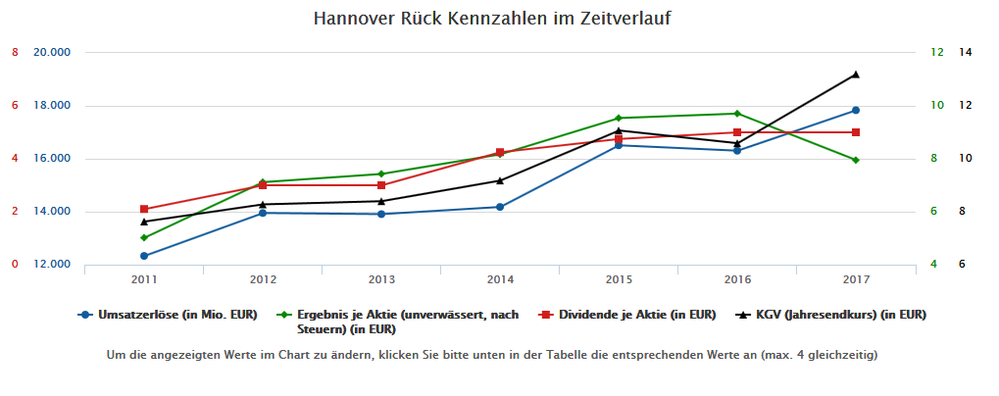

Aktie Nummer 2 aus der Versicherungsbranche: Hannover Rück

2017 war eine (?) Naturkatastrophe in den USA Grund für den gesunkenen Gewinn. Aber ansonsten gibts die Aktie deutlich günstiger. Ein Grund, warum sie charttechnisch nicht ganz so läuft wie UnitedHealth ist, dass sie eine höhere Dividende ausschüttet.

Ich habe meine Position in Versicherungsaktien auf beide Unternehmen ungefähr hälftig aufgeteilt. In dem Zusammenhang nochmal ein großes Dankeschön an @nmh für seinen Premium-Service™* bei der Aktienauswahl.

Grüße aus Dresden

Sonni

* dieses Format möchte ich mir gerne schützen lassen... Weiß jemand wie das geht?

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 27.11.2018 10:16

@ehemaliger Nutzer schrieb:

* dieses Format möchte ich mir gerne schützen lassen... Weiß jemand wie das geht?

Lass es Dir als Patent eintragen. Meiner Erfahrung nach winken die beim Patentamt alles durch. Egal ob Geschäftsmethoden, Designs, Spiele, ästhetische Formschöpfungen, wissenschaftliche Theorien ... Du bekommst von denen ein Patent auf einfach alles.

nmh

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 27.11.2018 11:18

Man müßte hier nur so den EIN oder ANDEREN an der Quelle haben,

...vielleicht könnte man DIESE dann ins A.Stübchen

zwecks Bauchpinselei auf eine Kirsch Coke oder nem Moß einladen ![]()

Ich habe nämlich von Herr K. aus K. gehört das SIE dort sehr empfänglich für solche Dinge sind ![]()

Schönen Tag

gleich vom Glühwein Standort

hhh

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

29.11.2018 17:01 - bearbeitet 29.11.2018 17:02

Ich habe oben in meinem Beitrag die Aetna-Aktie (WKN 602155) erwähnt. Das Papier ist leider seit heute nicht mehr gelistet, weil es von CVS übernommen wird. Es gibt eine Barabfindung von 145,00 USD und je 0,8378 CVS-Aktien (vermutlich WKN 859034).

CVS ist eine große, sehr bekannte Kette von Drogerien und Apotheken in Amerika und eine gute Aktie. Bitte halten.

nmh

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 29.11.2018 18:51

@huhuhu schrieb:Man müßte hier nur so den EIN oder ANDEREN an der Quelle haben,

...vielleicht könnte man DIESE dann ins A.Stübchen

zwecks Bauchpinselei auf eine Kirsch Coke oder nem Moß einladen

Ich habe nämlich von Herr K. aus K. gehört das SIE dort sehr empfänglich für solche Dinge sind

Schönen Tag

gleich vom Glühwein Standort

hhh

![]() Du wirst doch nicht einen deutschen Beamten ...

Du wirst doch nicht einen deutschen Beamten ... ![]()

Schockiert...

Sonni

Meine Dein-Antrag-soll-ganz-oben-auf-den-Stapel-Bankverbindung lautet:

DE00 0000 0000 0000 0000 00

COBA DEHD XXX

Bitte Bentzernamen in den Verwendungszweck!

Doch! Das kommt an! ![]()

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 29.11.2018 19:58

@ehemaliger Nutzer schrieb:

@huhuhu schrieb:Man müßte hier nur so den EIN oder ANDEREN an der Quelle haben,

...vielleicht könnte man DIESE dann ins A.Stübchen

zwecks Bauchpinselei auf eine Kirsch Coke oder nem Moß einladen

Ich habe nämlich von Herr K. aus K. gehört das SIE dort sehr empfänglich für solche Dinge sind

Schönen Tag

gleich vom Glühwein Standort

hhh

Du wirst doch nicht einen deutschen Beamten ...

Schockiert...

Sonni

Meine Dein-Antrag-soll-ganz-oben-auf-den-Stapel-Bankverbindung lautet:

DE00 0000 0000 0000 0000 00

COBA DEHD XXX

Bitte Bentzernamen in den Verwendungszweck!

Doch! Das kommt an!

Ne ne mein Freund;

Der mein Bau mich günstig Antrag

wird unter SKB 0221 0815 -4711 geführt.

Am besten aber in Dunklen Limonaden mit Kennzeichen M-NH 13 vorbeigebracht.

Liegenschaft;

Köln verkehrte Seite

Floss von Störer

Kallenallee 5-8

Ja, auch das kommt an ![]()

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 29.11.2018 20:00

@huhuhu schrieb:

@ehemaliger Nutzer schrieb:

@huhuhu schrieb:Man müßte hier nur so den EIN oder ANDEREN an der Quelle haben,

...vielleicht könnte man DIESE dann ins A.Stübchen

zwecks Bauchpinselei auf eine Kirsch Coke oder nem Moß einladen

Ich habe nämlich von Herr K. aus K. gehört das SIE dort sehr empfänglich für solche Dinge sind

Schönen Tag

gleich vom Glühwein Standort

hhh

Du wirst doch nicht einen deutschen Beamten ...

Schockiert...

Sonni

Meine Dein-Antrag-soll-ganz-oben-auf-den-Stapel-Bankverbindung lautet:

DE00 0000 0000 0000 0000 00

COBA DEHD XXX

Bitte Bentzernamen in den Verwendungszweck!

Doch! Das kommt an!

Ne ne mein Freund;

Der mein Bau mich günstig Antrag

wird unter SKB 0221 0815 -4711 geführt.

Am besten aber in Dunklen Limonaden mit Kennzeichen M-NH 13 vorbeigebracht.

Liegenschaft;

Köln verkehrte Seite

Floss von Störer

Kallenallee 5-8

Ja, auch das kommt an

Nachtrag

Oh, welch Zufall in ganz oben angegebener Uhrzeit.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 09.01.2019 00:42

Danke für den Beitrag zur Allianz Aktie . Hatte / habe die Aktie auch lange im Blick und hatte lange MunichRe. Allerdings frage ich mich, wie sich a) die Niedrigzinsphase auf die Profitabilität auswirkt, b) die Anleihenrisiken in der Bilanz (welche Staatsanleihen werden gehalten, vor einigen Jahren war die Allianz noch stark in Italien-Anleihen investiert..) aussehen und c) die Konkurrenz von Onlineversicherern (mit niedrigeren Kosten) zu bewerten sind. Habe hierzu keine aktuellen Daten, wäre aber vor einem Investment gut zu wissen.

Ich könnte mir auch vorstellen , dass Europäische Versicherungen als große Kapitalsammelstellen zunehmend “politisch“ im Sinne von “financial Repression“ reguliert werden, d.h. Beteilgungen an Unternehmen (Anlagen in Aktien) sind strengt reglementiert und müssen mit viel Eigenkaptal unterlegt werden, europäische Staatsanleihen werden jedoch als risikolos eingestuft. Die Regierungen/Staaten müssen ja noch Abnehmer für Ihre Staatsanleihen finden. Das schränkt stark ein und verzerrt die eigentliche Risiko/Ertragssituation.

- Tags:

- Allianz

14.02.2019 21:52 - bearbeitet 14.02.2019 21:53

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

14.02.2019 21:52 - bearbeitet 14.02.2019 21:53

Das dürfte dem Kurs etwas Vortrieb geben, allerdings soll die Aktion erst ab 1. März starten:

Allianz will Aktien im Wert von bis zu 1,5 Milliarden Euro zurückkaufen

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 15.02.2019 09:27

im Vergleicht fischt Cisco insgesamt für 24 Milliarden Aktien aus dem Teich, aber dort liegen auch andere Marktwerte auf dem Tisch.

Es ist ja nicht nur so, dass die Allianz eigene Aktien zurückgekauft werden, auch bei der Dividende wird großzügig ein Euro draufgelegt.

Somit dürften die ohnehin guten Voraussetzungen der Aktie weiter für steigende Kurse gut sein.

Die Gilde der Berufsnörgler (Analysten) werden bestimmt nicht lange auf sich warten lassen, bestimmt lesen wir bald in einem ersten Artikel: Bäte gehen die Visionen aus, weiß die Allianz nichts besseres mit ihrem Geld anzufangen (oder so ähnlich). Glücklich diejenigen, welche nicht auf die am Jahresanfang einigermaßen gleichen Stoppkurse bei 170 Euro vertraut haben.

Grüßle - Shane