- Forum

- Wertpapiere & Anlage

- Reden wir mal wieder über REITs

- RSS-Feed abonnieren

- Thread durchsuchen

- Thema als neu kennzeichnen

- Thema als gelesen kennzeichnen

- Thema für aktuellen Benutzer floaten

- Lesezeichen

- Abonnieren

- Stummschalten

- Drucker-Anzeigeseite

Reden wir mal wieder über REITs

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 02.02.2019 14:40

Das sind ja mal richtig hohe Dividenden!

Diese beiden finde ich interessant:

- A0CAPU Arbor Realty Trust (guter Chart)

- A2H51L Two Harbors (klingt irgendwie auch zu gut..)

Allerdings ist Tow Harbors verglichen zu dem EBIT(DA) in meinen Augen viel zu hoch verschuldet. Für mich wäre das zu heiß, auch wenn eine Dividende um die 12% natürlich verlockend sind 🙂

Arbor Realty nehme ich mal auf meine REIT Watchlist auf 🙂

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 02.02.2019 19:22

Two Harbors

Dividenden Wachstum 3/5 Jahre: negativ/negativ

Payout: 145%

2.16K% Cash Dividend Payout Ratio (TTM)

-1.55% Net Long Term Debt / Total Assets

-41.64% Net Long Term Debt / EBITDA

Perf 1J.: 0,14%

EV/EBITDAV: 24,08

PE: 4,40 TTM / 11,26 FWD

Chimera

Dividenden Wachstum 3/5 Jahre: positiv/positiv

Payout: 84%

65.50% Cash Dividend Payout Ratio (TTM)

29.52% Net Long Term Debt / Total Assets

592.25% Net Long Term Debt / EBITDA

Perf 1J.: 14,7%

EV/EBITDA: 18,81

PE: 6,17 TTM / 8,05 FWD

Arbor

Dividenden Wachstum 3/5 Jahre: stark/stark

Payout: 107%

-52.69% Cash Dividend Payout Ratio (TTM)

57.00% Net Long Term Debt / Total Assets

866.09% Net Long Term Debt / EBITDA

Perf 1J.: 49,6%

EV/EBITDA: 15,42

PE: 8,62 TTM / 11,79 FWD

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 03.02.2019 10:17

Wie der Zufall es will, kam gestern ein Beitrag bei Seeking Alpha zu u.a. W.P. Carey. Hier lese ich gern mit, weil es nicht so analystenlastig ist. Damit meine ich, dass sich hier weniger Bänker zu Wort melden, sondern Leute, die ihr eigenne Geld investieren und sich intensiv mit den Themen befassen.

1 - WP Carey (NYSE: WPC 😞 Internationale Nettoleasing-Chance 5,7% Rendite / 13,5x FFO

WPC ist ein Blue-Chip-REIT mit einer bemerkenswerten Erfolgsbilanz beim Markt-Outperformance-Handel, der nur 13,5-mal so hoch ist wie sein FFO.

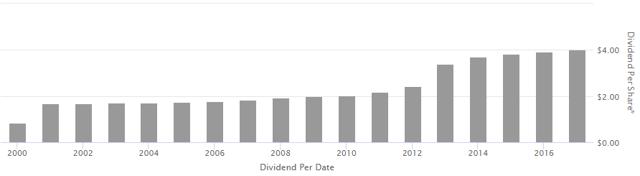

- Es handelt sich um einen sehr gut geführten REIT mit einem attraktiven Portfolio an Nettovermietungsobjekten, das nach geografischer Lage, Objektart und Mieter gut diversifiziert ist. Die Dividendenrendite von 5,7% ist mit einer konservativen FFO-Ausschüttungsquote von 75% sicher. WPC hat eine 18-jährige Erfolgsgeschichte in Bezug auf Dividendenerhöhungen. In den letzten 10 Jahren hat sich die Dividende je Aktie mehr als verdoppelt, ohne Unterbrechungen der jährlichen Dividendenerhöhung.

- WPC wird aus zwei Hauptgründen mit einem viel kleineren Cashflow verglichen mit vielen seiner Mitbewerber gehandelt: Erstens betreibt der REIT auch ein Vermögensverwaltungsgeschäft, das die geschäftliche Komplexität erhöht. Zum anderen befinden sich rund 30% ihres Portfolios in Europa.

- Beide Eigenschaften halten wir jedoch für äußerst attraktiv. Die Asset-Management-Plattform ermöglicht es WPC, schneller zu wachsen und auf mehr Kapital zuzugreifen, wenn sie neue nicht gehandelte REITs und andere Vehikel auf den Markt bringen. Mit dem kürzlich erfolgten Zusammenschluss von CPA-17 wird zudem erwartet, dass das Asset-Management-Geschäft auf ein historisch niedriges Niveau zurückgeht - wodurch WPC besser mit anderen REITs für Leasing-Leasingverträge verglichen werden kann.

- Das internationale Engagement sehen wir auch nicht als Verbindlichkeit. US-REIT-Investoren erhalten so Zugang zum europäischen Immobilienmarkt ohne negative Auswirkungen von Quellensteuern und höheren Transaktionskosten. Es ermöglicht WPC außerdem, nach Möglichkeiten in einem größeren Universum von Nettovermietungen zu suchen.

- Die zukünftigen Wachstumsaussichten sind sehr überzeugend, da der REIT bereits über 5,7% rentiert. Bei stetigen jährlichen Dividendenerhöhungen erwarten wir, dass WPC seine lange Outperformance-Entwicklung weit in die Zukunft fortsetzen wird.

WPC's Dividend Track Record:

Fazit: WPC ist im Wesentlichen ein REIT mit überdurchschnittlichen Attributen, die zu einem unterdurchschnittlichen Preis verkaufen. Es hat eine phänomenale Erfolgsbilanz und steht kurz davor, ein Dividendenaristokrat zu werden. Das Unternehmen wird jedoch zu einem beträchtlichen Preisnachlass an breitere REIT-Märkte mit einem FFO von nur 13,5x und einer Rendite von 5,7% aus Gründen verkauft, die wir für ungerechtfertigt halten.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 03.02.2019 15:52

Bei W.P. Carey würde ich mal auf die Euphorie Bremse treten. Eine alte Börsenweisheit sagt man soll kaufen wenn die Kanonen donnern und verkaufen wenn alle Hurra schreien. Die ganzen tollen Zahlen sind doch nur eine Momentaufnahme und keine Garantie für die Zukunft.

Auf der website von W.P. Carey wird eine schöne Investition verkündet: Da wurde für 33 Mio USD ein Immobileinportfolio in den Niederlanden gekauft und langfristig an einen der größten holländischen Autohändler vermietet. Und was sagt mir das ? Nichts ! Ich habe keine Ahnung ob das nun profitabel ist oder welche Risiken dahinter stecken. Aber die Story klingt gut, schön das ich mit ein paar Aktien daran beteiligt bin.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 03.02.2019 17:31

Euphorie würde ich es nicht nennen. Eher: weiterhin gute Aussichten. 33 Mio. kommen zu den 1,1 Mrd. hinzu. 3% - immerhin oder nur? Die Dividendenhistorie und die Zahlen zur Dividendensicherheit stützen meinen Verdacht, dass das Management seinen Job versteht. Über 30% institutionelle Investoren scheinen das auch so zu sehen.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 03.02.2019 18:34

Der Hinweis ist gut. Ein hoher Anteil von institutionellen Investoren ist ein gutes Zeichen. Und wenn die beiden größten davon Vanguard und Blackrock sind ist das noch ein gutes Zeichen.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 03.02.2019 19:19

Dasv sehe ich auch so: bei der Asuwahl ein Blick ins Firmenportrait - und wenn einer der beiden Namen auftaucht, sind das ein paar Pluspunkte in der Gesamtbewertung. Ein kleines Problem bremst den Schbasss: ich habe nicht so den finanziellen Hintergrund wie Blackrock.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 04.02.2019 19:35

Ich habe am Wochenende noch mal Zeit versenkt und dabei folgende Quellen genutzt: reits.com, finviz, seeking alpha. Bei SA werden die Peers angezeigt, da kann man schneller vergleichen, d.h. anhand mehrere Kategorien. Bei finviz kann man gut selektieren und zu einem Unternehmen bekommt man alle wichtigen Zahlen auf einmal angezeigt. REITs.com ist gut, um vorab zu diversifizieren; die Auswahl ist groß.

Letztendlich bewerte ich im Schnelldurchlauf wie folgt: DIVe, Kurs (wie kommt die DIVe zustande?), Momentum (im Vergleich zum S&P, mit und ohne Total Return), Dividendenhistorie (Achterbahn oder wie am Schnürchen?), Dividendensicherheit (Payout Ratio). Wenn dann noch weitere Kennzahlen freundlich aussehen, umso besser. Die jeweiligen Portfolii schaue ich mir auf der Firmen-HP an.

Am Ende habe ich gekauft: Sabra und W.P. Carey.

Insbesondere wegen des Momentums habe ich ein gutes Gefühl.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 10.02.2019 19:02

Gestern kam auf SA ein durchaus interessanter Artikel, in dem es um die Vorteile des Investments in REITs geht. Autor ist ein Jussi Askola, der davon lebt, dort selbst zu investieren und Geld von seiner Anhängerschar zu erhalten.

Link zum Artikel

Das Fazit "Lassen Sie nicht zu, dass Mieter, Toiletten und Müll Ihr Leben ruinieren" (die 3 T beim Vermieten) hat durchaus Berechtigung. Da der gute Jussi nichts zu verschenken hat, hält er sich mit einer Portfoliovorstellung sehr bedeckt. Immerhin ist es ein Werbeartikel: 1. für REIT Investments und 2. für seine Firma ("Suchen Sie nach einem Ideenportfolio wie diesem? Mitglieder von High Yield Landlord erhalten exklusiven Zugang zu unserem Modellportfolio. Starten Sie noch heute Ihre kostenlose Testversion").

Eine klitzkeleine Vorstellung wird uns gegönnt: "Zu unseren jüngsten erfolgreichen Investitionen zählen die 12% ertragreiche Infrastruktur REIT Uniti ( UNIT ), der BÜROINVESTOR Brookfield Property ( BPY ) und die defensivere, jedoch unterbewertete NETTOLEASING- REIT WP Carey ( WPC )."

W.P. CVarey habe ich im januar gekauft, Brookfield finde ich aufgrund des beachtlcihen Portfolios interessant. Bei Uniti bin ich eher skeptisch, wenngleich 12,19% gut aussehen. Die Dividende beträgt seit Dezember 2015 60 $ct. Da sich der Kurs von rd. 30 auf 19,69 verdünnisiert hat, ist die Rendite nur relativ berauschend. Schaut man sich die Dividend Safety Metrics an

110,09% Payout Ratio

386.20% Cash Dividend Payout Ratio (TTM)

101.82% Net Long Term Debt / Total Assets

565.26% Net Long Term Debt / EBITDA

fragt man sich dann aber, ob olle Jussi nichts besseres gefunden hat. Auszahlungsrate und Barausschüttungsquote sind alles andere als auf "Sicherheit" hinweisend. Bei der Nettoverschuldung zum EBITDA bekommen andere REITs Werte über 1.000% hin, aber aufs Gesamtvermögen darfs auch etwas weniger sein.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Kennzeichnen

- Anstößigen Inhalt melden

am 26.07.2019 20:23

Ich habe heute mit etwas Zusammengekratztem ein paar scheine Hospitality Properties Trust zugelegt.

https://kunde.comdirect.de/inf/aktien/US44106M1027

und hier etwas ausführlicher beleuchtet:

- Armour Residential REIT - Dividendenchaos in Wertpapiere & Anlage

- Dividenden mit Verlusten aus REIT-Verkauf (Sonstige Verluste) verrechnen in Wertpapiere & Anlage

- Neuabrechnung Dividende Hamborner REIT, WKN A3H233 in Wertpapiere & Anlage

- Euer Weihnachtsgeschenk: Das nmh-Aktienmenü für die Feiertage in Wertpapiere & Anlage

- Für dieses Wertpapier ist der Kauf aus regulatorischen Gründen nicht zugelassen. in Wertpapiere & Anlage